分析:兴业投行研究

目标价:4.40令吉

最新进展:

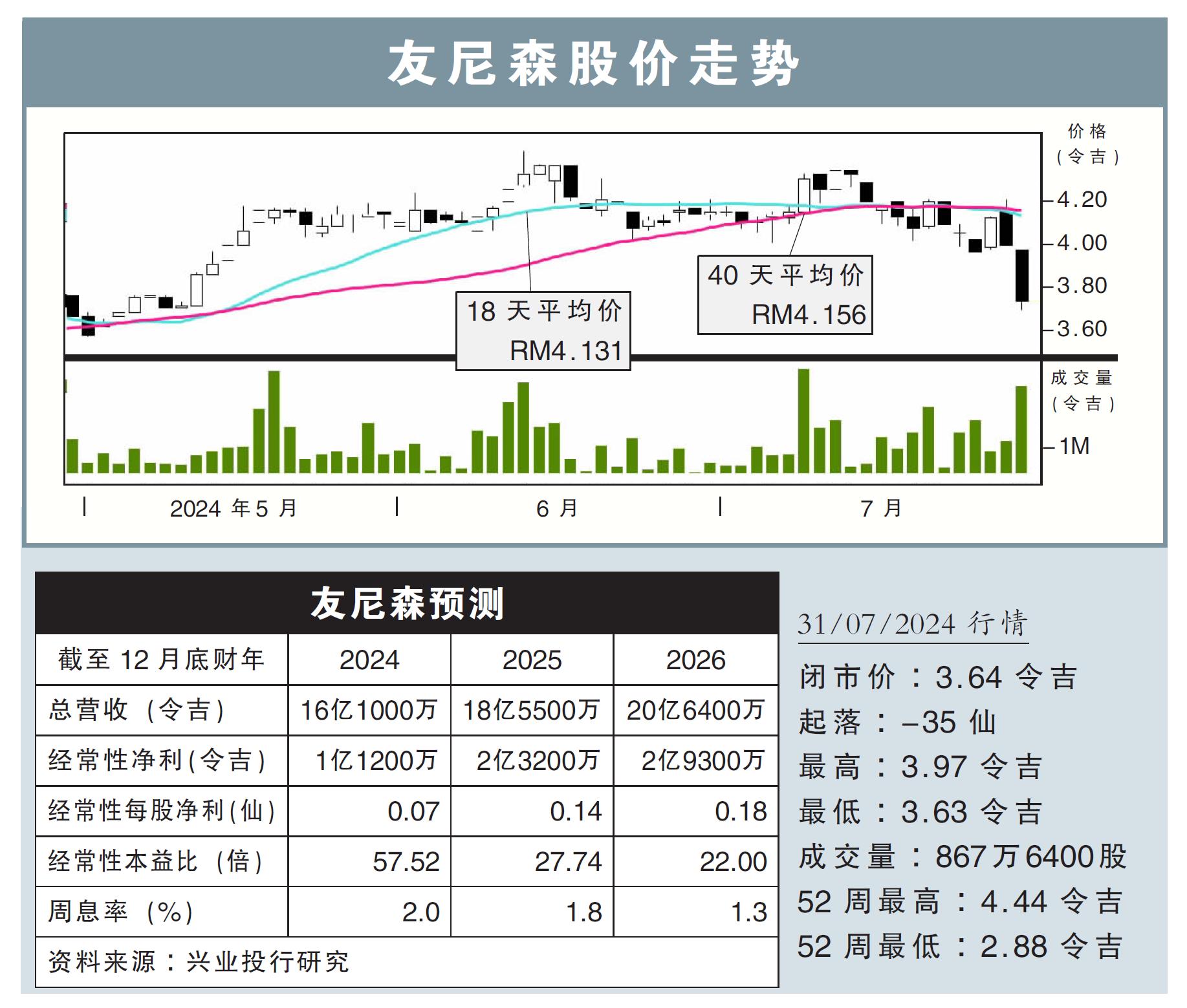

友尼森(UNISEM,5005,主板科技股)于2024财年次季,净利同比挫29.91%至1677万5000令吉,营收则年增4.22%至3亿9458万8000令吉。

本财年首6个月,营收累计年增3.64%至7亿5935万5000令吉;净利累计年挫25.36%至2521万9000令吉。该公司仍宣布派息2仙。

(取自友尼森官网)

行家建议:

产品组合的改变,以及营运成本腾涨,致使友尼森赚幅收窄,业绩表现失色,首半年净利仅达我们全年预测15.5%、市场全年预测18.4%,表现低于预期。

但环比来看,业绩已有所增长,意味着复苏正在行进。

至于2024财年次季,总资本开销报8550万令吉,则主要用于建设霹雳务边新厂。

目前,中国厂房已达75%使用率,第三期设施仍在装配、测试阶段。怡保厂房则有45%至50%使用率,低于平均水平,料今年第三季会进一步达55%使用率。

至于用户验收测试(UAT)厂房,晶圆凸块部门仍在蒙亏,且料持续表现疲软。

管理层预计,微型机电系统(MEMS)麦克风、工业与车辆传感器等,新出产品将推动2024下半财年增长,料营收可录得环比8%至10%增幅。

由此,我们虽将2024财年预测收窄了35%,不过仍维持对友尼森2025、2026财年预测,并维持“买入”评级,也保留4.40令吉目标价。

视频推荐 :