1.什么是服务税?

服务税是对规定服务征收的税,同时针对应征税进口服务及数字服务征税。

2.哪些服务需缴服务税?

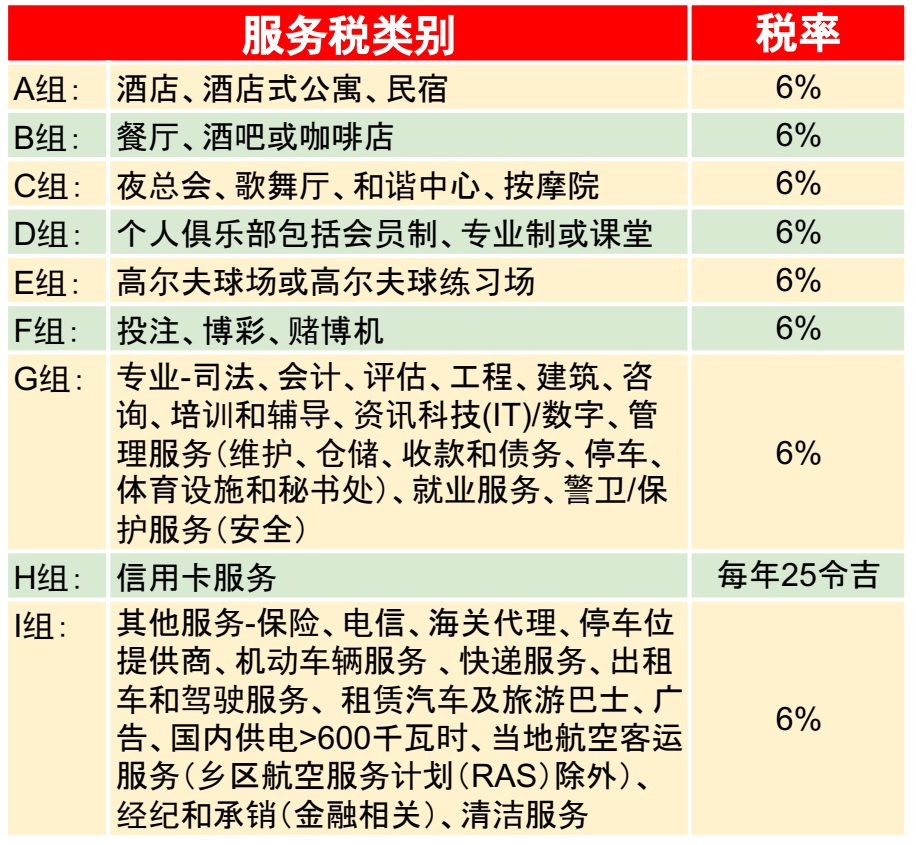

2018年服务税条例的第一附表的9组别,从2018年9月日起的税率如下:

从2019年1月1日起征收进口服务税,数字服务税则从2020年1月1日起。

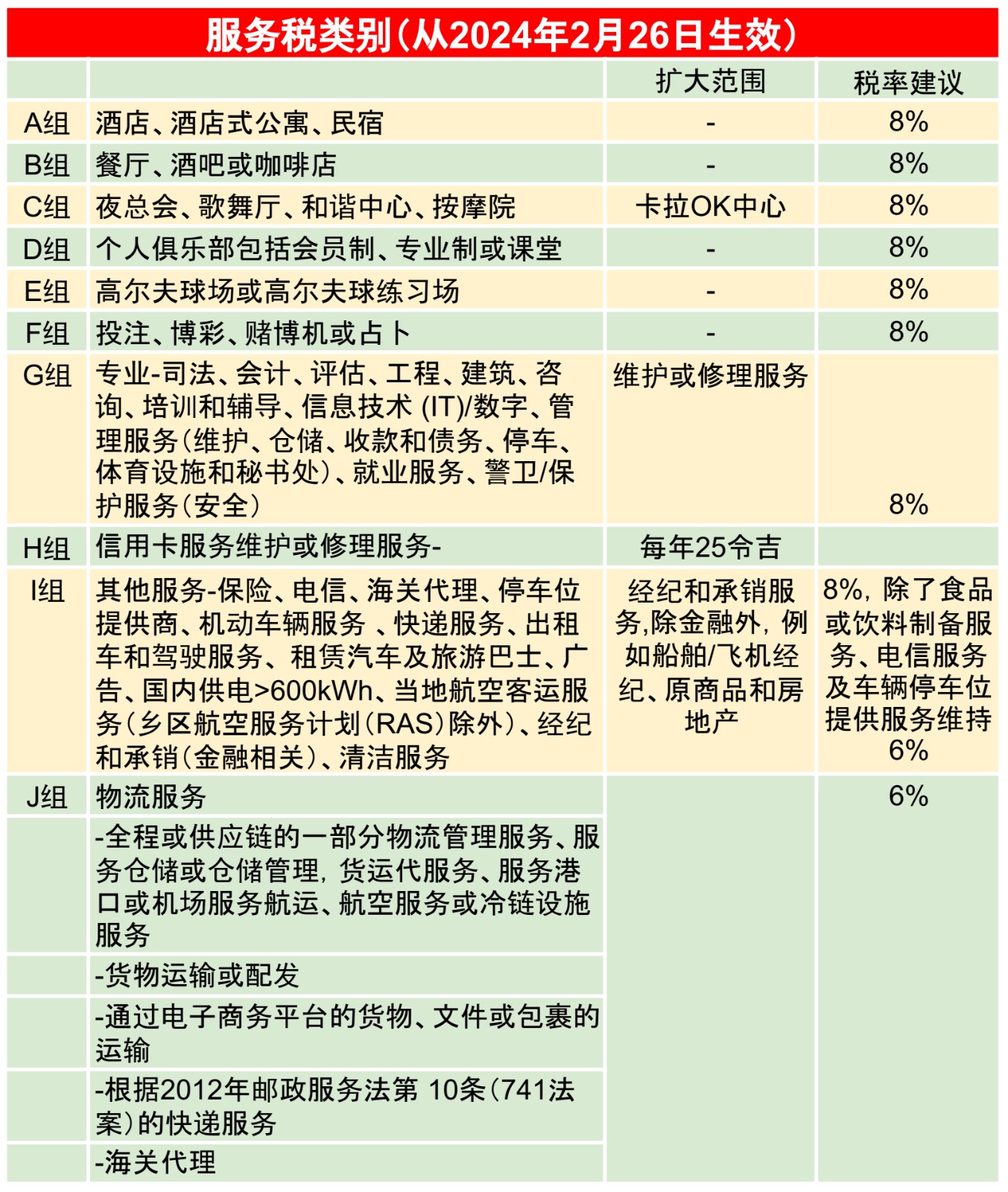

3.哪些新服务将被征收服务税?

a. C组卡拉OK中心服务;

b. 经纪和承销服务,除金融外,例如船舶/飞机经纪、原产品和房地产

C. 物流服务

d. 维护或修理服务

4.2024年财政预算案建议的服务税的新税率?

所有应税服务征收新税率 8%,除了以下服务:

a. B组-食品或饮料制备服务

b. I组- 电讯服务

C. I组:车辆停车位服务;

d. 物流服务

上述维持在6%税率

5.从2024年2月26日生效的扩大应税服务范围,新税率生效日期为2024年3月1日。

-全程或供应链的一部分物流管理服务、服务仓储或仓储管理,货运代服务、服务港口或机场服务航运、航空服务或冷链设施服务

-货物运输或配发

-通过电子商务平台的货物、文件或包裹的运输

-根据2012年邮政服务法第 10条(741法案)的快递服务

-海关代理

6.扩大征税范围及征收新税的实施日期?

i. 扩大范围实施日期:2024年2月26日

ii.新税率生效日期:2024年3月1日

7.门槛?

i. 应征税服务总额设定门槛为50万令吉,皆须注册;和

ii. 门槛计算将根据服务供应商在12个月内向用户提供的所有服务总值。

8.扩大征税范围和上调服务税的理由和原因是什么?

i. 与昌明框架之“服务敏捷性最佳治理”平行,需实施税收改革,以扩大国家收入,从而提高对人民的服务和援助,采取的改革措施包括扩大应税范围和调整服务税。

ii. 扩大范围到一组服务群体,通常可以协调并在同一行业内提供平等待遇。例如:卡拉OK中心的新服务,与C组的夜总会、歌舞厅及歌舞表演的娱乐元素异曲同工。

• 目前仅适用于金融服务的经纪和承销服务,已扩展到其他经纪行业,例如船舶或飞机经纪、大宗商品和房地产。

iii. 服务税率从6%上调至8%,并没有涉及国内基本需求和人民生活方式的服务。例如食品饮料、通讯、停车服务等,这些服务仍按6%的税率征收服务税。其中包括一项新服务——物流,将按6%的税率缴纳服务税。

9.应税服务范围扩大、上调服务税率是否导致商品价格上涨?采用什么积极措施来控制商品成本上涨?

i. 大马的消费税是一种分级税,分别由两条法案管控,即《2018年销售税法》和《2018年服务税法》。销售税的征收对象是:

a. 大马制造的应税商品;和

b. 进口的应税货物。

同时,对某些规定的服务税、进口服务税和数字服务税(SToDS)征收服务税。

ii. 根据现行的服务税法令,存在群体减免便利和企业对企业(B2B)豁免,旨在减少对某些服务税的双重征税影响。

iii. 扩大范围和调整服务税的提议,并非造成商品成本增加的主要因素。其他因素更可能影响商品价格,包括供需因素、外汇,以及交易者想利用超额利润的态度。

iv. 用户需明智地采取以下措施,作为积极步骤:

a. 向国内贸易和生活成本部提报。

b. 抵制提供难以承受价格的服务提供商。

c. 在有需要时才购买商品或获得服务。

d. 购买前货比三家,以获取物有所值的商品。

e. 病毒性(传染性)。

e. “病毒式”传播。

10. 群体减免便利和企业对企业(B2B)豁免

i. 已根据《2018年服务税条例》附表一第3段,提供团体减免便利,根据(a)、(b)、(c)、(d)、(e)、(f)、(g)、(h)、(i)或G组第(2)栏第(1)。通过此优惠,有关公司可从同一群组的公司获得豁免缴纳服务税。

ii. 企业对企业(B2B)豁免便利,适用于从其他服务提供商获得相同服务的专业服务提供商–G组(不包括职业介绍所和安全代理服务)、物流(J组)和广告服务(I组)。

此便利是根据2018年服务税法(免缴税款者)而设定。

资料来源:财政部

视频推荐 :