在疫情期間,我與同事有幸幫約1000個人做財務規劃谘詢。從中我們知曉了不同領域的工作薪金,開銷和各種個人理財資料。

以下的一位物理治療師的個人財務報表引起了我的注意:

24歲入行薪水:2800令吉

32歲時薪水:3652令吉

每月固定開銷:3018令吉

每月可支配收入/現金流:634令吉(17%)

總資產:13萬6776令吉

總債務:9萬6734令吉

EPF:11萬6724令吉

PTPTN:9萬6734令吉

現金:2萬令吉

我發現到,他雖然貴為專業人士,卻面臨10年漲薪不到一倍的窘境。而一些銷售人員雖然學曆不高,但卻因為銷售表現好,每年漲薪至少8%,10年下來過上更富裕和更舒適的生活。

收入漲幅抗衡不了通貨膨脹,我們即將面對無法達成財務目標如:買房或者提早退休等。更甚的是如果突然一個突發事件,我們的存款也有可能歸為零。

我問這位物理治療師有沒有探索其他公司的同行的薪金增長,了解市場上的薪酬漲幅,他竟然一問三不知。默默地接受這8年來公司提供他任何的酬勞,不多問,也不爭取。

(圖取自freepik)

投資是出路?

不隻這位專業人士面臨薪酬漲幅低迷,很多人也因為在事業上找不到出口,而選擇來上投資課程,希望能讓他們微小的存款升值。記得在疫情中期,身邊認識好多人突然都變成職業股神。本來不怎麼看股市的,幾乎每天都掛在網絡上研究掛牌公司股價走勢。

那時候,好多教人投資的導師如雨後春筍般冒起。也許他們未必在股市賺到第一桶金,但是所收取的學費肯定也讓他們賺個滿堂紅!

短短幾個月,好多人都賺有兩位數的回酬。漸漸地,大家幾乎對投資表現賦予絕對信心,認為實現財務自由是遲早的事。

盈利曇花一現

回歸現實,大家赫然發現,有些上市公司的周期盈利隻是曇花一現,一下子就打回原形。有些人也開始發現自己被割了韭菜,付出的學費竟然比在投資上賺的更低。但無論如何,都從繳了的“學費”學會理解投資的回酬有起有落的現實。

這還不是最糟糕的,我也看到投資者急功近利,為了填補疫情期間損失的收入而陷入掛羊頭賣狗肉的“虛擬貨幣”投資,最後才發現是騙局!

有閑錢再投資

理財不外乎是開源節流。

現實中,如果薪資太低,基本開銷占了超過60%,我們很難再去談投資,買房還是提早退休。

因為手上並沒有多餘的錢讓自己經曆投資表現上下的周期。分分鍾有可能一個股市崩盤,存款全都泡湯,財務的壓力會讓我們喘不上氣。

先無論你喜不喜歡現在的工作,想要實現夢想,就得先從設定目標開始。

假設想要在10年內達到每月1萬的收入,現在的職業定位和未來的升職通道,有沒有辦法以自己的能力,知識和人脈實現?

職業生涯規劃很重要

看看比你更加資深的同事,5年後你是否願意與他們一樣,這也能讓自己更快下定奪踏出舒適圈,為自己的職業目標跨前一步!

由此可見,論優先順序,職業生涯規劃很重要。有足夠的支配收入我們才能談投資,談理財目標。

然而,如果你的工作前景不錯,每年可以加薪約10%。那麼好工作還是好投資更加重要呢?那又另一種比較了。

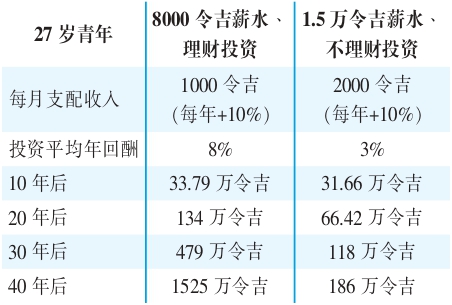

假設2位都有份好工作的青年,一位的薪水是8000令吉但懂得投資理財,而另外一位薪水是1萬5千元但卻從不懂得理財投資(或者沒時間理財)。

10年後他們累計的財富是差不多的,20年後會投資的那位與不會理財投資的財富差距將更擴大。

40年後,竟然相差8倍那麼多。

想成為巴菲特?

每個人都想成為巴菲特。但是,很多人不知道他的99%的財富都是在65歲後累計而成的。如果他55歲就退休,我們也許都不會認識誰是巴菲特了。

所以投資不隻需要知識,最重要的是耐心。我們在賺錢的當兒利用時間的複利幫我們累計更多的財富。

有規劃的人擁有人生,沒規劃的人只能過日子。從上所說,做好職業規劃和學習理財投資都很重要。如果你的條件不允許,那麼先學會賺錢,把賺到的錢分配好再投資吧。