書名:《掌握財富·與錢同行》

作者:楊子佑碩士

出版:楊子佑(Yong Chu Eu)

合作單位/購書網站:大將出版社

https://dajiang.com.my/

整理|編輯部

作者是一位理財規劃教育家,並熱衷於幫助人們了解財務規劃的重要性,並通過掌握財務來成為自己的生命主人!希望透過本書,幫助所有人減輕財務壓力,並實現財務獨立。

本書的內容分為2部分:

1. 壓力、財務壓力及其事實

2. 5大財務壓力及其策略。其中,主要的財務壓力分為5類:負現金流或財務緊張、陷入債務泥坑、資產負債表或財富管理失誤、承受不必要的風險和憂慮未來財富傳承等問題。

[內容摘要]

陷入債務泥坑

什麼是債務?這是關於從另一方借錢。債務意味著需要償還債務。擁有債務並不一定是壞事,因為這取決於你所擁有的債務種類,利息以及是否有能力償還。

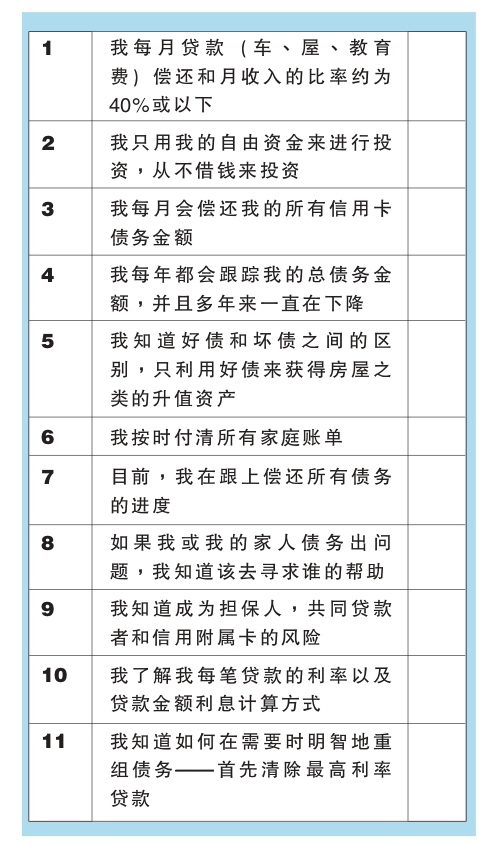

債務管理壓力—自我評估

讓我們討論下一個關鍵的財務壓力貢獻者,即是“陷入債務泥坑”。請通過對每個問題回答“是”或“否”來做自我評估,答案中的“否”越多,債務管理方面的壓力就越大。

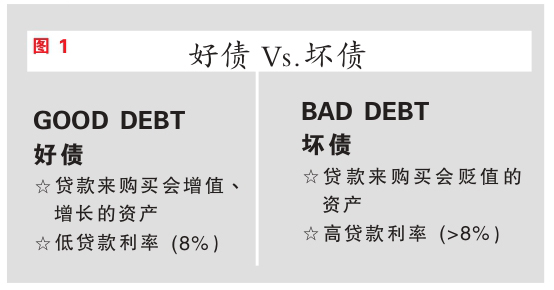

債務好壞之分?

你是否聽過說債務可以分為“好”或“壞”呢?好債是指你借了用於購買諸如房屋、店鋪、生意等等,未來會增值的資產。房貸可是世界上最便宜的貸款。讓我們參考,一項有關馬來西亞房屋價值的研究,從1991年到2014年,馬來西亞整體房地產的複合年增長率(CAGR)約為5.97%。毫無疑問,房屋是一種升值的資產,但優越地理位置仍然是獲得更大回報的最重要的關鍵。

汽車是貶值資產

另一方面,壞債就像借錢買車,因為即使車貸利率不高,大約4~6%而已,但汽車是一種會貶值的資產。每年車的價值平均下降為10%。其他會貶值的資產或項目,例如日常用品、家具、手機、筆記本電腦等,都是不值得去貸款來購買的,除非沒有其他選擇。

圖1總結了好債務和壞債之間的簡要區別。

盡可能獲最長貸款期

首先,我要問一個關於房屋貸款的問題,如圖2所顯示一樣。假設你有能力負擔這兩種不同期限貸款的計劃,你會申請25年的貸款(每月還款:RM2500)還是35年的貸款(每月還款:RM1500)貸款來購買房屋?對於那些選擇35年的人,是的,你是對的,也很聰明。這是處理貸款和現金流的明智策略。

25年後終止

即使你選擇35年期貸款配套,如果你每月選擇支付RM2500,該彈性貸款將在25年後終止。但是,如果你選擇25年配套,當某個月出現現金流量問題時,你是無法減少每月還款額的。

如果您參考圖2,房屋貸款利率約為4-6%,那麼如果每月你隻是支付1500令吉,你便有更多自由現金流積極投資於一項你熟悉的投資,可以為你帶來每月超過6%的回報。

但是,這將不反映由於利率波動而導致每月還款額可能增加或減少。如果您選擇RM2500的還款方案,利率的上升將導致還款額增加,並造成一些壓力或自由現金流減少。為什麼選擇用較短的貸款配套,而冒險你的“現金流”。

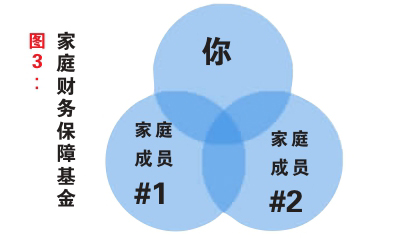

設立家庭財務保障基金

請參照下面的圖3,“家庭財務保障”基金的概念是我向我的一個客戶提供的一項建議,因為他的收入高於兄弟姐妹,他認同說,更大的權力或能力的人,需要承擔更大的責任和使命。我要他設立更多的緊急資金,作為幫助他的兄弟姐妹,如果他們面臨任何財務問題。兄弟姐妹的血緣關係是與生俱來,是陪伴彼此一生的好親人,所以需要互相幫助。

彼此的緊急資金

大家不妨參考和模仿這個概念,和兄弟姐妹商量,彼此設立足夠的緊急資金,作為幫助自己家庭,和兄弟姐妹的好工具。任何家人面對財務問題,可以接受彼此財務幫助,當問題解決後,需要歸還本金加上定存利息——大約——3-4%。這是為了防止其他家庭成員被迫從外部尋求任何更高利息,合法或非法的財務幫助,這會造成更大的家庭悲劇。

同時伸出援手的家人也沒有損失,畢竟有利息回酬,就如放在定存一樣。

這個概念是建立在財務基礎之上的,每個月都需要建立自己的應急基金,該應急基金占總收入/支出的3-6個月。可以想象一個由3名成員組成的家庭,他們可以形成巨額現金等額準備金,以保持每位家庭成員免受任何財務困難。

1. 每個家庭成員都必須設立各的緊急資金。

2. 如果哪一位家庭成員出現財務問題,那麼其他家庭成員把緊急資金調出來借給出狀況的家庭成員。

3. 危機過後,那位家庭成員需要還回所借的錢,在加上定存利息。

債務重組

如果你有壞債,例如信用卡或個人貸款,除了每月還清全部貸款額之外,你還可以考慮利用部分儲蓄或保守投資資金先償還信用卡,然後再償還個人貸款。請優先考慮清理較高利息的筆貸款。

有人可能會問,是否可以使用他們的公積金來還清或減少未償還的房屋貸款。實際上,答案取決於你的風險喜好,公積金回報和貸款利息。如果你是一個保守的投資者,那麼你的公積金回報率徘徊在5-6%左右,並且房屋貸款利息在相同範圍內,那麼這不是明智之舉,除非貸款利息更高。

確保投資回酬

如果你是冒險家,我認為你應該考慮從公積金那裏提出一些錢投資於信托投資,但是你要確保你的信仛投資回酬大與公積金的回酬,每年回酬最少超過7%。

讓我分享兩個與銀行就貸款重組進行談判的故事。

第一個個案是來自我的一位老師的實例,因為他幫助客戶與銀行協商以免除他之前已經累積不少的信用卡利息,畢竟他是屬於低收入群體,最後銀行同意,隻支付本金。他很容易做到這一點,因為這位老師正幫這位客戶製定財務計劃,非常了解客戶的財務狀況,所以說服得到銀行。銀行也了解到,信用卡債是屬於無擔保債務,沒有必要強迫欠債人,支付超出其承受能力的款項,並且知道如果通過免除利息,銀行仍然能夠收回之前借出去的本金,何樂而不為。這對於雙方而言,這仍然是雙贏的協議。

第二個是我家庭成員的案子,這是我與銀行信貸部門,商討重組在的房屋貸款的問題。該房屋貸款在2003後獲得了批準,批準金額為6萬2641令吉。銀行聯絡不到貸款當事人,隻好拍賣了該房屋,並在在第七次拍賣中售出,剩餘的貸款金額一直以複利的形式繼續滾利,直到法律函件送達我母親的家為止,那時是2012年,其總貸款額已經變成12萬3609令吉。經過不少次談判,從電話到吉隆坡總部面談,最後,銀行同意貸款負責人,隻承擔一半貸款額——5萬令吉,因為該貸款是兩個人共同擁有的,我隻是負責幫其中一人協商。如果他按照協助始終按月支付分期付款每個月700令吉,那麼在2019年9月,最後的400令吉支付,將使他免除這筆債務。

請參考下面的圖4以了解重組計劃的整體情況。