分析:联昌国际投行研究

目标价:1.60令吉

最新进展:

永旺(AEON,6599,主板消费股)2024财年首季(截至3月底),净利同比增长50.30%,至5739万令吉。

首季营业额录得11亿6735万令吉,同比微增5.47%。

行家建议:

永旺2024财年首季核心净利录得5790万令吉,超出我们与市场预期,分别占全年预测40%和45%。

这主要归因于节日销售强于预期,出租率提高,以及有效的成本管理,促进赚幅扩大。

我们对永旺的盈利前景更加乐观,因为购物中心翻新计划,带来了积极的连锁反应,例如首季出租率提高至93.6%,相比2019财年的85.7%,以及客流量增加。

据了解,在其现有的28个购物中心,已完成了4个购物中心的翻新工程,并计划在2024至2025财年完成另外4个。

除了正进行翻新的购物中心外,我们预计,3月份新开的实达阿南(Setia Alam)购物中心,以及计划2025至2026财年在KL Midtown开业的购物中心,都将带来收入增长。

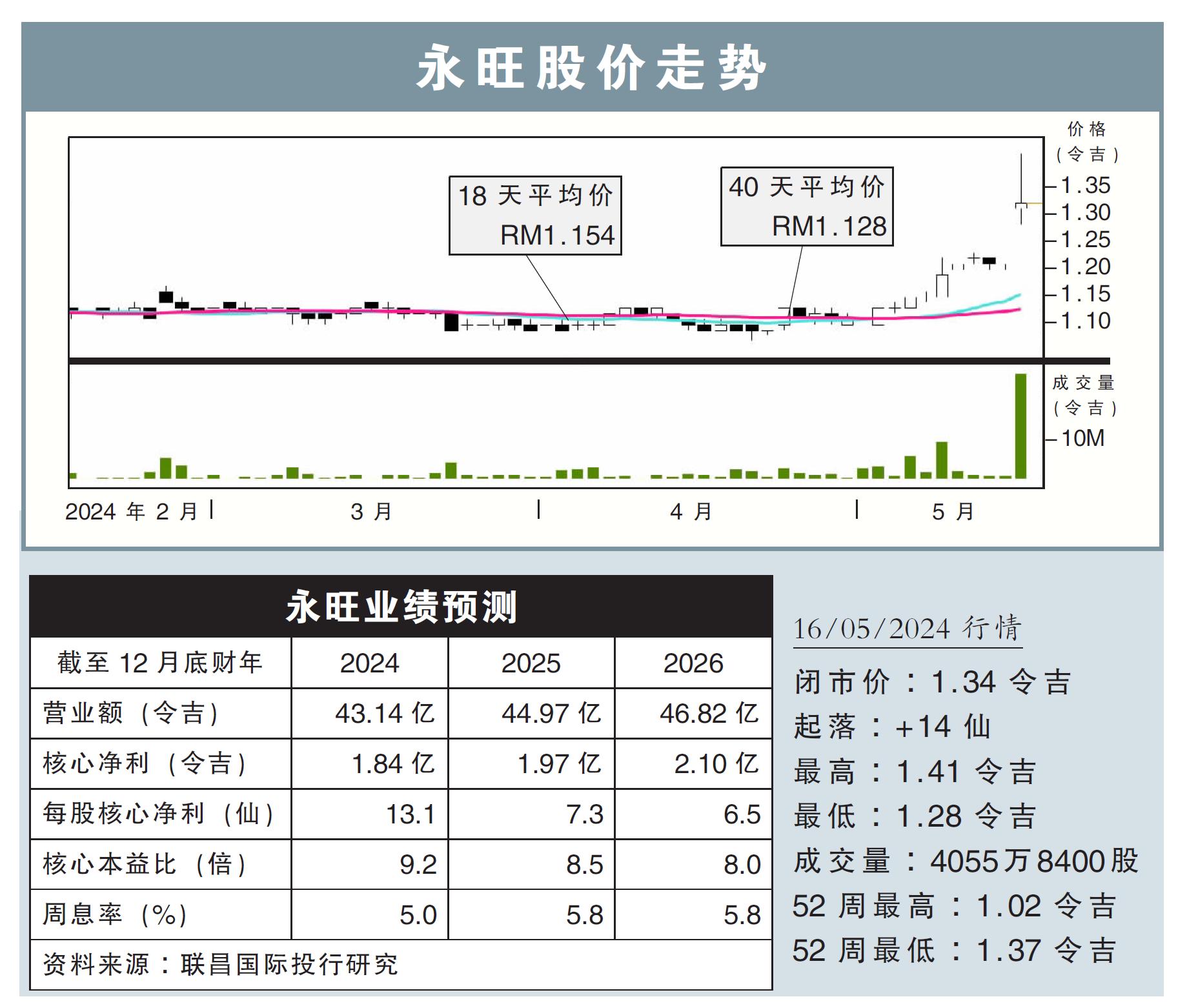

考虑到首季盈利,我们将2024至2026财年的每股盈利,提高了26.8%至37.3%,以反映更高的零售销售和更佳的赚幅。

我们将评级从原先“持有”,上升至“买入”,目标价也从1.20令吉,提高到1.60令吉。

视频推荐 :