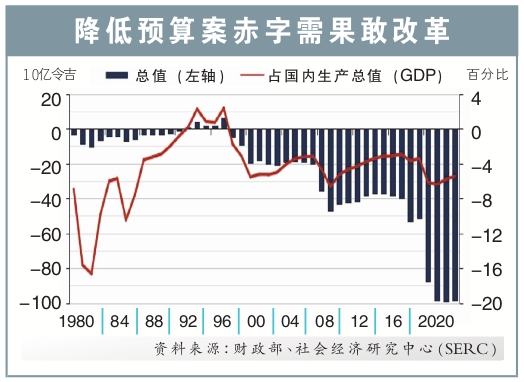

2019冠状病毒病疫情爆发之前,大马联邦政府财政赤字曾在2009年(2008-09年国际金融海啸之后)至2017年期间连续8年走低,从2009年的占国内生产总值(GDP)6.7%逐步往南,于2017年下跌至2.9%。

不过,2018年过后,财政赤字再度攀升,分别于2018及2019年各占GDP的3.7%和3.4%。

冠病疫情导致经济急速衰退,政府祭出额外的刺激经济配套,大开水喉提振经济,令财政赤字再度冲高至2020年的6.2%、2021年的6.4%,以及今年预计达到5.8%。

此外,根据国会解散前提呈的2023年财政预算案,2023年的财政赤字将稍微走低至5.5%。

担忧1:经常行政盈余缩减

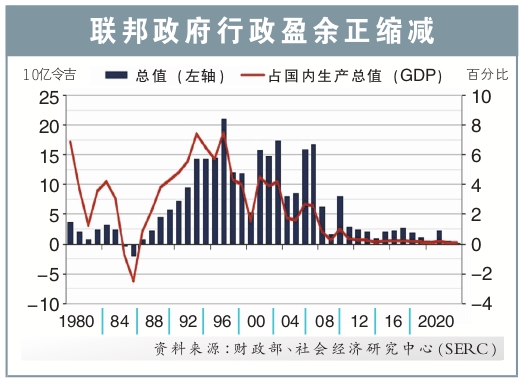

同样令人担忧的是,自2008至09年全球金融海啸以来,联邦政府的经常账项余额(扣除行政开销后的联邦收入),一直在萎缩和捉襟见肘。

行政盈余已从1997至2010年期间的每年117亿令吉,大幅度下跌至2011至2018年期间的每年22亿令吉,并在2019至2021年进一步缩减至每年13亿令吉,预计今年将进一步缩小至5.17亿令吉。

在2023年预算案中,预计2023年的行政盈余将再收窄至2.3亿令吉。必须指出的是,由于2023年预算案于10月7日提呈后,国会紧接着于10月10日解散,因此该预算案仍未获得国会批准。

公务员薪酬大增

行政盈余萎缩,是由于行政开销难以为继的增长所致。

行政开销已从2010年的1516亿令吉,激增87.8%至2022年的2847亿令吉,这几乎超过了联邦税收的增长(从2010年的1597令吉增至2022年的2852亿令吉,增幅为78.6%)。

在2010至2022年的13年内,行政开销的3大组成部分,即公务员薪酬、退休公务员开销及还债开销都急速飙升,其中,公务员薪酬前后跃升85.4%至2022年的865亿令吉、退休开销飙升149.1%至291亿令吉,还债开销则暴增175.9%至431亿令吉。

严防出现双赤字

打从1998年亚洲金融风暴开始,大马至今已连续26年面临财政赤字。

随着经常账户盈余迅速缩减,政府需对各项政策采取结构性的调整,以预防联邦政府的行政账户和整体账户出现双重赤字。大马曾在1986至87年的经济衰退期间出现双赤字。

联邦预算出现双重赤字的后果是什么?

行政开销比率激增99%

行政账户和整体账户的双重赤字,可能会削弱投资者对政府富有纪律管理财务的信心,因为它确实花费过多,所带来的财务后果不仅是须借新债来养旧债,以满足更大的赤字需求,而且是负面的主权评级指标。

政府可以做些什么来避免双赤字? 尽管我们认为,财政部有维持行政盈余的内部规则,但随着政府的收入是用来应付难受控制的行政开销,情况变得更挑战性。

与1997至2007年的83.6%相比,2008至2023年联邦收入对行政开销的比率,已激增至近99%。

改革税制确保健康盈余

为确保行政账户的健康盈余,政府须通过推行具有某些明显特征的税制改革策略,来加强其征税能力:

(a)实施多管齐下的税收改革,以确保永续的收入,摆脱过度依赖石油相关收入的局面。实行税基更广的消费相关税务,例如消费税(GST)、国产税和关税,并以简单的税收立法为基础。

(b)在税收绩效方面,使用一系列数字科技、数据源和分析来提高税收合规性、提高效率,并减少逃税与漏税的机会。电子发票的采用,就是使用数字工具促进合规性,更快和更有效地追踪欺诈的一个例子。

(c)简化税收制度,遏制免税。遏制免税还可以降低税收制度的复杂性,同时通过扩大税基来增加收入。具有有限税率的更简化税收制度,对于促进纳税人的合规性至关重要。

(d)合理化和削减开销,包括削减对不断上升的经常性行政开销提供的补贴。在提高财政永续性方面,应将燃料、天然气和电力的全面补贴改为有针对性的补贴,利用国家数据系统,鉴定有资格获得有关支援的人,大幅降低补贴成本,同时保护贫困人口。在退休制度改革转向强制缴纳的同时,提供有条件的现金援助。

(e)须对用于扩大国家生产能力的发展开销分配,进行仔细审查、追踪和评估,以确保对已使用的公帑,以及经济增长和利益的分配,进行问责。

担忧2:过度借贷后果严重

债务是一把双刃剑。如果使用得当和适度举债,可以扩大生产能力,并促进经济增长。然而,如果我们过度借贷,并轻率地用于融资非生产性领域,那后果将是灾难性的。

对于一个国家来说,过多的债务和负债,将会损害政府的财政永续性,也会损害其偿债能力。

明年底国债料1.18兆

持续的财政赤字,意味着联邦债务多年来不断增加。

2008至2022年期间,联邦政府债务平均每年增长9.4%,从2008年底3064亿令吉或GDP的39.8%,于今年6月底冲破了1兆大关,达到1.04兆令吉,或占GDP的61%。

到了今年底,预计它将进一步增至1.08兆令吉,或占GDP的63.1%;估计到了2023年底,将进一步上升至 1.18兆令吉或GDP的65%。

2020至2022年的这3年内,联邦政府净债务大幅增加,预计平均每年高达957亿令吉,这是因为总计2859亿令吉的超常累积净赤字开销所致。

截至今年6月底,联邦政府的总债务和负债为1.4兆令吉,占 GDP的82.9%。

联邦债务偏高

联邦债务偏高且持续扬升,令大马经济更容易受到利率持续扬升的影响,而影响程度多大,取决于政府如何融资债务,以及国内通货膨胀率的走势而定。

债务以难以为继的方式持续扬升,而且规模庞大,或将限制政府应对未来经济下行的财务能力。不断增长的债务负担,也提高了借贷成本,减缓了经济增长和国民收入,并令发生财政危机或政府证券价值逐渐下跌的风险升高。

在2023年预算案中,联邦政府的偿债费用占总行政开销(461亿令吉)的16.9%,它也占了政府总收入的16.9%,高于国际最佳实践水平15%的门槛。

如果债务水平没有稳定下来,在债券收益率上升的情况下,利息费用将大幅扬升。

免责声明:所有评论为作者的个人意见,不代表本报立场。

视频推荐: