隨著人工智能(AI)成為股市的主要動能,人們開始對不斷攀高的相關股份價格,進入極度害怕錯過(FOMO,Fear of Missing Out)的心理狀態。

可是讀者要注意,雖然AI相關的科技基礎建設,帶來了驚人的股價升幅,但AI相關的收入卻遲遲不見蹤影,甚至總體營收已經出現了放緩。

本文簡要探討了AI投資與市場趨勢之間的關係,並將其與上世紀90年代科技泡沫進行簡單對比。

盡管參與AI基礎設施的股票,今年迄今回報率平均高達26%,但相關股票的營收,卻大多在2月至5月期間下滑了19%。反映了AI的投入對盈利貢獻的預期,存在極大的偏差。假如我們把目前的AI投資熱潮,與上世紀90年代作對比,會發覺有類同的情況。

舉例,標普500指數中信息技術和通信服務行業的市值占比目前高達42.4%,超越了2000年3月的40.7%峰值,可見與上世紀90年代科技泡沫所引發的世紀崩盤有驚人類同的背景。

英偉達是目前AI的領頭羊。

(彭博社)營收時間表仍不確定

要注意的是,哪怕認同AI在長期趨勢當中舉足輕重,但對於采用AI尋找並產生穩定營收的時間表,仍存在著極大的不確定性。

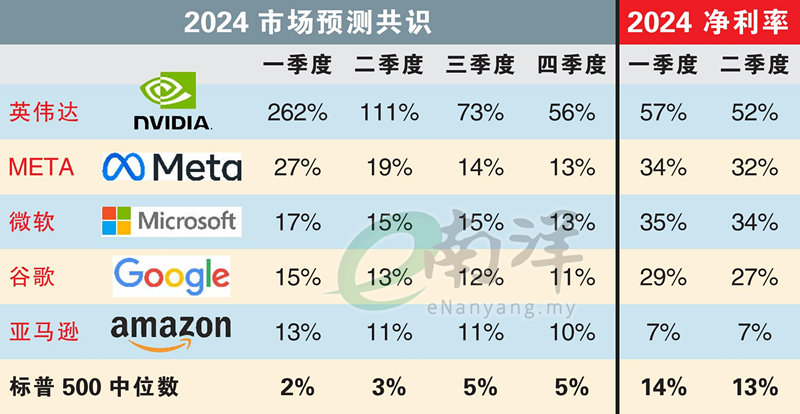

例如,從高盛的文件當中顯示,機構投資者對AI實施的後期階段,其實是充滿了高度懷疑的。根據最新的AI采用追蹤器數據顯示,目前隻有約5%的公司,正在利用生成式AI生產相關商品和服務。假如仔細觀察股市內各AI概念股份,英偉達毫無疑問是目前AI的領頭羊。該股2023年股價升幅當中,有97%來自盈利提升的影響,僅約3%的股價漲幅是歸因於估值擴張。

然而,來到2024年,英偉達的12個月遠期本益比,其實已經從25倍,增長到42倍,占到了年初至今165%股價漲幅的56%,清晰地展示了估值的過度擴張。

同時,業內已經開始預計英偉達和其他AI的大市值科技股,將經曆不同程度的業績增長放緩。

業績指引修訂成指標

回顧紀90年代的科技泡沫中,許多技術、媒體和電信(TMT)公司的銷售和盈利修訂和指引,成為了重要的價格回調指標。

同樣地來到今天,銷售數據與公司管理層對未來業績指引的修訂,將會是AI投資主題是否能持續的關鍵指標。

建議投資者密切關注相關股份的最新業績指引和修訂方向和幅度,以便提早管理對AI主題的投資風險敞口。

視頻推薦 :