美國貿易政策可能會對全球外來直接投資(FDI)流動產生廣泛影響。貿易和投資的相互作用顯示,針對貿易不平衡的關稅和貿易政策,將不可避免地影響全球投資狀況。

貿易緊張局勢加劇了經濟和市場的不確定性,促使投資者在重新評估受影響國家的風險時采取謹慎立場。跨國公司可能會因為擔心出口收入、成本和盈利能力,而猶豫是否在面臨美國關稅的國家投資或擴張。

隨著企業重組其全球供應鏈以規避新的貿易壁壘,全球供應鏈的風險降低。

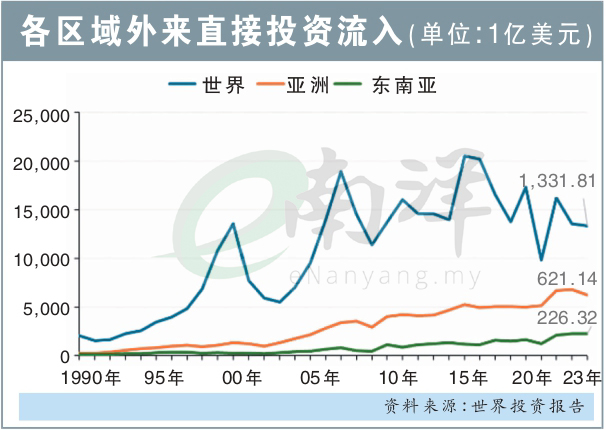

聯合國貿易和發展會議《全球投資趨勢監測》報告顯示,2024年首9個月,全球外來直接投資總額增至1.37兆美元,從連續兩年的跌勢中複蘇(2023年為1.36兆美元,2022年為1.33兆美元)。

在特朗普首次擔任美國總統(2017至2021年)期間,全球外來直接投資流入量在2017至2020年期間大幅下降,年均下降16.4%。

東盟FDI份額飆升

2022至2023年,流入亞洲的FDI年增長率為6.7%,2023年增至6211億美元,2022年增至6778億美元(2017至2020期間的年增長率為1.1%),反映出全球經濟增長不平衡、對部分地區持續地緣政治衝突的擔憂,以及投資重點的結構性變化和供應鏈重構。

2024年首三季,FDI流入為5880億美元。

最近,地緣政治的分裂、大國之爭的策略轉變,以及特朗普上台以來開始的貿易衝突,都加劇了不利因素,其中包括企業在地理位置上鄰近或政治上與本土市場更為接近的國家進行友岸外包和近岸外包。

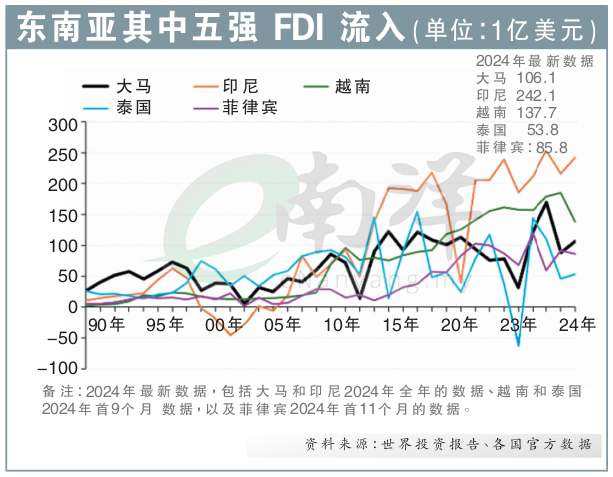

令人鼓舞的是,在亞洲,2022至2023年東南亞的FDI 流入每年增長8.2%,年流入保持相對穩定,2022及2023年分別為2231億美元和2263億美元(2021年為2085億美元)。

到 了2023年,東盟在全球 FDI 中的份額飆升至 17%,高於 2006至2015年期間的年均 6%。2024年首三個季度,東南亞的FDI流入已擴大至2350億美元。

區域穩定吸引全球投資

東盟持續獲得FDI流入,得益於穩定的經濟增長表現、通過多邊夥伴關係(區域全面經濟夥伴關係協定(RCEP)和中國—東盟自由貿易區(ACFTA))實現更深層次的經濟一體化、投資環境改善、眾多促進和便利 FDI 的國家投資政策措施,以及新興產業不斷擴大的機會。

持續不斷的地緣政治衝突、地緣政治分裂及為保障經濟安全而進行的供應鏈重組,正日益推動FDI流入東盟地區,因為本區域潛力巨大(總人口6.77億人,全球人口第三多)且是世界第五大經濟體(經濟總值3.8 兆美元),投資者和企業都尋求將業務分散到遠離潛在地緣政治熱點的地方。

投資者利用東盟相對穩定和進入本區域多個市場的渠道,在全球緊張局勢下將投資分散到東盟不同國家,從而“降低”投資風險。

大馬保持謹慎樂觀

我們對2025年及以後的 FDI前景持謹慎樂觀態度。過往記錄顯示,FDI受全球經濟實際 GDP 增長的影響。

盡管我們對2025年全球增長的基線預測大致維持2.9%,但仍低於2000至2019年3.8% 的長期平均全球經濟增長率。預計2025年全球貿易將增長3%(2011-2019年為 3.7%)。

然而,風險和挑戰不斷增加,將使全球FDI的前景黯淡。由於地緣戰略分裂和關稅戰爭風險升級,波動性、不確定性、複雜性和模糊性(VUCA)仍然很高,這使得長期投資至少在短期內具有挑戰性。

貿易關稅戰或貿易政策不確定性通常會對FDI或FDI轉移產生負面影響,因為貿易戰會給全球經濟帶來不確定性,增加政治和監管風險,擾亂供應鏈,並可能導致企業將投資轉移到貿易衝突以外的國家。

貿易戰對投資而言可能是一把雙刃劍。追求效率的FDI將避免投資那些對外國商品征收關稅的國家,或是受到關稅升級影響的國家。

話雖如此,如果受貿易關稅影響的國家擁有穩定的監管環境和自由貿易政策,追求效率的FDI可能不會撤離這些國家。

貿易報複會阻礙貿易衝突國家的出口導向型FDI,同時促進跨越壁壘的FDI流入征收關稅的國家及受關稅升級影響較小的國家。外國政府設定的更高關稅可能會增加貿易成本,並促使企業規避關稅。

在特朗普2.0政策下,依賴美國經濟獲得銷售收入的企業將尋求規避這些貿易壁壘。鑒於美國本土比海外享有的競爭優勢,實施普遍關稅可能會讓公司更願意在美國設立工廠。

我們可能會看到關稅跳躍式增長,即企業投資以規避關稅。這種情況發生在1980年代,當時日本企業在美國投資以規避針對其出口的貿易限製。

最近的中美貿易戰就是一個典型案例,文獻綜述和研究表明,在特朗普1.0時代,美國企業減少了投資,轉移了供應鏈,增加了國外供應商,減少了國內供應商,這可能帶來了巨大的戰略成本。

有關2018至2019年關稅行動影響的研究預測,截至2020年底,美國上市公司的投資增長率將下降1.9個百分點。其他研究也證實了貿易衝突對中美兩國主要貿易夥伴如台灣、墨西哥、歐盟和越南的轉移效應。

例如,大量出口導向型FDI從中國撤資,墨西哥和東南亞的跨境投資增加。東南亞經濟體可能從貿易衝突中受益,因為它們尋求機會在美國市場上取代中國商品,並在中國市場上取代美國商品。

不同行業影響各異

貿易緊張局勢對跨境投資項目的影響因行業而異。

當主要經濟體之間出現貿易緊張局勢時,半導體製造、汽車製造、服裝和紡織品、製藥和造船等嚴重依賴全球價值鏈(GVC)的行業的企業更有可能將投資轉向東南亞和拉丁美洲國家,因為這些地區的生產成本較低,可以作為替代製造中心,以避免貿易衝突帶來的高關稅。

最容易受到貿易關稅戰影響的國家必須實施保護措施,以減輕貿易戰升級的風險,同時保持對外國投資者的吸引力。

了解特定國家吸引FDI轉移的潛力非常重要,這可以抵消貿易關稅戰的負面溢出效應。

這些潛力包括穩定的政治環境、有利的宏觀經濟條件、有利的投資生態係統及較低的戰略和地緣政治風險。投資環境中較低的政策、監管、經濟和金融風險認知,將吸引FDI流入。

雖然人們認為,不確定性和風險是貿易緊張局勢影響一國FDI流入的先兆,但應對影響的政策,將根據一國的經濟複原力和產業實力,以及其在區域和全球價值鏈中的融入程度而有所不同。

投資轉移或遷移,可能會威脅一些經濟體對FDI的嚴重依賴,從而擴大其工業發展路徑,但與此同時,它們也可以從投資重定向中獲益,因此需要準備好吸引新的投資者,尤其是市場導向型FDI行業,這使得區域一體化成為其商業戰略中的一個重要元素。

經濟特區提供穩定

經濟特區(SEZ)可以在不確定時期為企業提供更多確定性,並可以增強其在全球貿易和FDI中的作用。

在日益複雜的全球經濟中,越來越多的行業、市場相互關聯,以及貿易衝突、科技戰、地緣政治和氣候變化等幹擾因素迅速演變,行業和投資者將采取多元化戰略,以最大限度地降低營運成本,並防止政策突然變化。

東盟有潛力吸引更多新興工業和領域以及與永續發展相關的綠地投資。

這些包括高科技製造業、半導體、人工智能、數字經濟、電動汽車供應鏈、可再生能源價值鏈和供應鏈網絡的發展。

東盟經濟增長前景良好、投資環境良好、投資便利化框架不斷加強、區域一體化持續推進、公私合作不斷推進、產業生態係統不斷加強,這些因素將繼續吸引大量投資。

東盟可以利用區域內投資,促進國內企業在區域內拓展業務。

免責聲明:所有評論為作者的個人意見,不代表本報立場。