(吉隆坡13日讯)刚赢得大马第二5G网络开发权的U Mobile,若明年以100亿令吉的估值上市,万能(MAGNUM,3859,主板消费股)将是唯一得利的上市公司,马银行投行认为,万能的目标价或可提升21仙之多。

马银行投行分析员指出,目前,万能持有U Mobile的7.8%股权,而该公司也是目前唯一可从U Mobile上市计划中得益的本地上市企业。

“此前有媒体报道称,U Mobile有意以100亿令吉的估值,明年在大马交易所进行首次公开募股(IPO)。假设其估值真的是100亿令吉,那万能可获得的增值将为3亿9860万令吉,或每股21仙。”

目前,该分析员为万能给出1.33令吉的目标价,加上U Mobile上市计划带来的潜在21仙增值,他估计,万能可为投资者带来最少30%的回酬。

他同时表示,在赢获第二5G网络后,U Mobile须要将其外资持股比例,从现在的48%,降至20%或以下,所以,U Mobile可能会将外资所持有的超额股份,通过IPO献售出去。

“这意味着,万能目前所持有的股权,将不会被上市计划稀释。”

以股代息回馈股东

另外,该分析员了解到,在U Mobile上市后,万能有意将手上的U Mobile股份以股息形式,派发给股东。

“这并非万能首次这么做。万能原名为马化控股(Multi-Purpose Holdings ),持有各种非博彩业务如保险、产业发展、股票经济等,而这些业务最终被分拆到另一家上市公司——马化资本(MPHBCAP,5237,主板金融股),万能随后将手上的马化资本股份作为股息,派发予股东。”

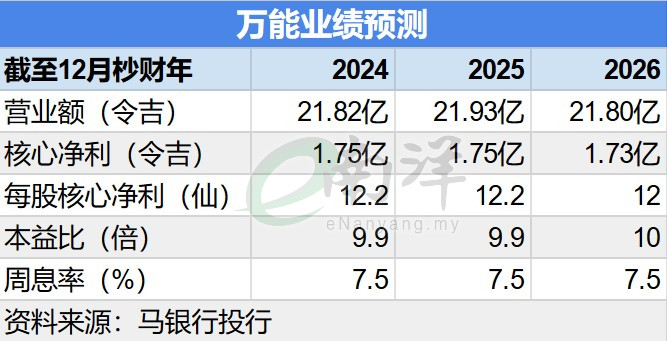

总体而言,分析员目前将万能的评级保持在“买入”,目标价则由1.35令吉,微调至1.33令吉。