美国AI芯片出口限制

(吉隆坡15日讯)面对潜在的美国人工智能(AI)芯片出口限制,联昌国际证券认为,短期内大马建筑和产业领域几乎不受影响,毕竟目前相关业者所获的数据中心合约,主要来自海外的跨国公司。

联昌国际证券分析员指出,潜在的美国AI芯片出口限制,对本国建筑商的现有数据中心合约几乎没有影响,因为绝大多数项目来自跨国科技企业,或是全球性超大规模(hyperscale)的数据中心业者。

“根据我们的观察,国内现有的数据中心项目,基本不受到美国AI芯片限制出口的影响。更重要的是,尽管面对芯片出口限制的潜在风险,我们注意到,现有的本地数据中心项目仍如常进行。”

数据中心项目值39亿

双威建筑合约占比最高

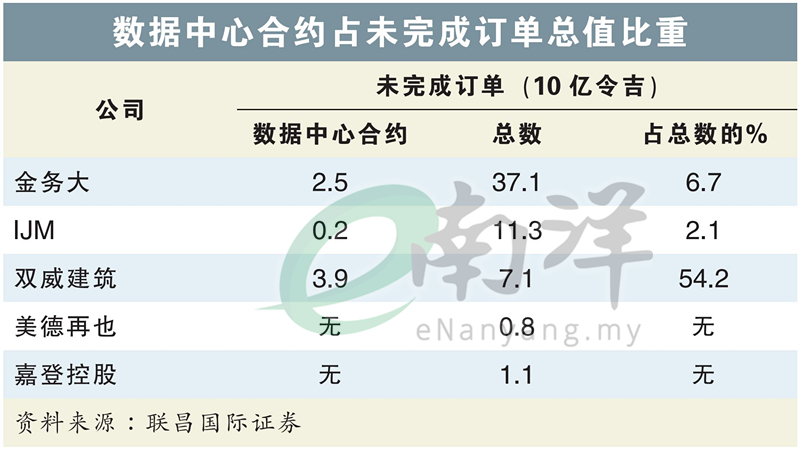

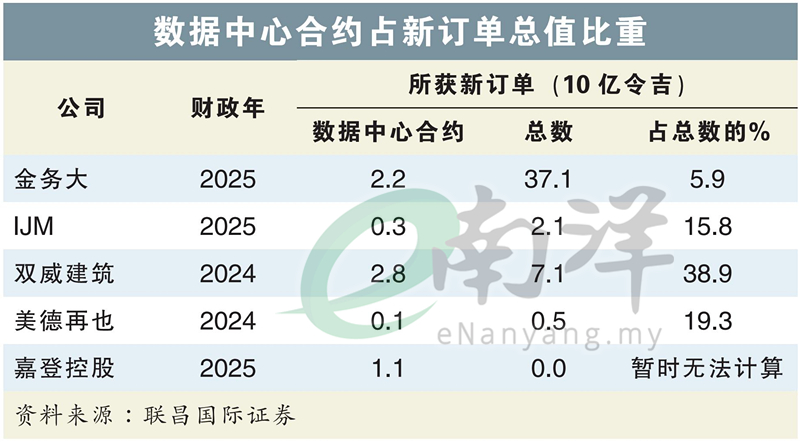

在该分析员追踪的建筑股中,双威(SUNWAY,5211,主板工业股)通过持股65%的双威建筑(SUNCON,5263,主板建筑股),拥有合约占比最高的数据中心项目,价值39亿令吉,或占该公司全部未完成订单的54%。

至于金务大(GAMUDA,5398,主板建筑股)与IJM(IJM,3336,主板建筑股),该分析员估计,数据中心项目占前者的25亿令吉或7%合约,同时占后者的2亿令吉或2%合约。

在产业发展领域,该分析员认为,情况和建筑领域相似,短期内不太受到美国限制芯片出口的冲击。

“本地大多数的数据中心相关投资项目,仍在初始阶段,资本开销极少,同时这些项目基本背靠跨国科技企业,或是全球性超大规模数据中心业者。”

在分析员追踪的产业股中,他并未将数据中心相关产业收入,纳入双威、UEM阳光(UEMS,5148,主板产业股)和实达集团(SPSETIA,8664,主板产业股)的估值模型中,而马星集团(MAHSING,8583,主板产业股)的估值则包括价值14亿令吉的数据中心相关产业收入,占其估值的26%。

总体而言,该分析员维持建筑股的“增持”评级,金务大、IJM与马资源(MRCB,1651,主板产业股)依然是首选建筑股,目标价分别为6令吉、3.80令吉和96仙。

同时,分析员也保持产业领域的“中和”评级,首选产业股为马星集团,目标价是2.10令吉。

视频推荐: