独家报道:梁仕祥

国行在去年12月公布数字银行草拟框架,建议发出最多5张执照,放眼在今年内成立我国最早一批无实体分行的数字银行。

数字银行为大势所趋,中国、新加坡和韩国等地近几年都在陆续推动。如今加上2019冠状病毒病疫情的爆发,让线上银行服务和微型贷款的需求更加旺盛。

如今,天时地利人和一应俱全,正是数字银行登场的好时机,成为疫后经济重启的新王牌。

李阿德里安:多家机构将会争抢为数仅5张的数字银行执照。

多家机构拟分一杯羹

数字银行执照香饽饽

国行正在收集公众有关数字银行框架的意见,料会在今年内公布执照最终花落谁家。

毕马威(KPMG)指出,多家大机构正在争夺数字银行执照,希望可以在这新兴行业分一杯羹。

在疫后新常态,线上交易和微型融资需求势必高涨,让数字银行执照变得更加香饽饽。

在经历长达1个月半的全面行动管控期后,我国在5月4日正式进入有条件行动管控,经济齿轮开始逐渐恢复正常运转。

毕马威在近期的《数字银行:普惠议程》报告中指出,在疫后世界,金融服务领域会是经济复苏和增长的重要推动者。

因此,疫后新常态将会是数字银行闪耀的舞台。

毕马威大马金融服务主管李阿德里安(译音)指出,疫情让社会经济的形态已经改变,客户的财务管理和消费习惯、商业营运和付款模式都将有别于前。

“疫情期间,零售及商业银行的客户行为模式改变,对数字银行的发展更有利。客户和商企都在设法安全地经营,数字银行业很有潜力在国内取得成功。”

另外,国行公众意见征求程序将开放至6月30日,估计之后会在短期内公布执照的申请指示。

来自银行业和多个非银行的金融服务机构,包括信贷业者、电信公司、电子商务平台和科技公司等,都已表示对执照感兴趣,并且已经虎视眈眈。

李阿德里安点出,根据草拟框架,在我国经营数字银行的资本门槛相对较低,加上数字银行业商机无限,相信国行将会收到大量申请。

“由于国行十分看重金融普惠,因此能够成功演示其产品和服务,并可以协助缺乏银行服务群体重整财务的申请者,将会在竞标中跑出。”

民众准备迎接数字银行时代

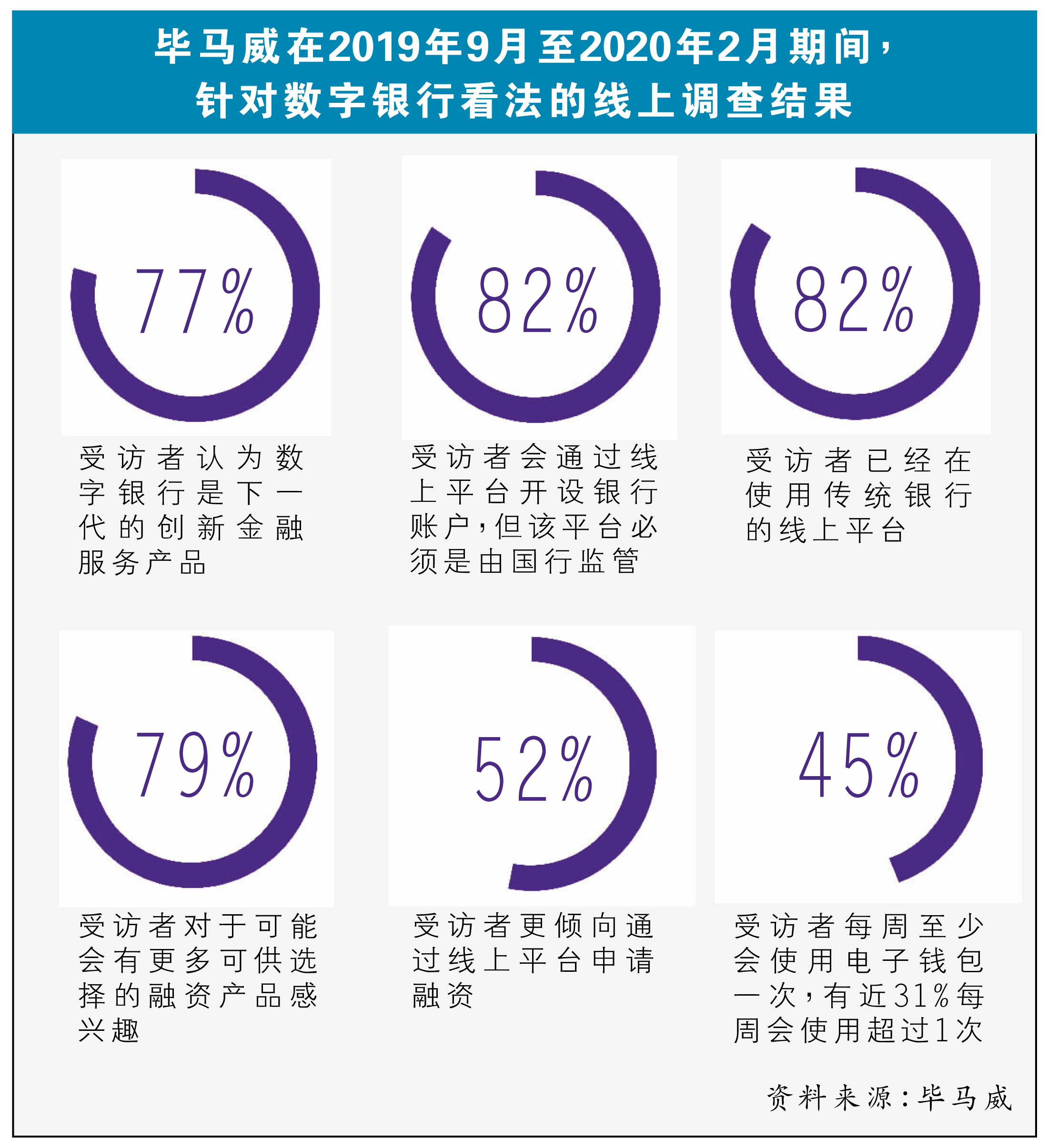

毕马威在去年9月至今年2月期间,对国内1220名民众展开线上民调。

根据调查,有77%的受访者认为,数字银行是金融服务的未来,有82%更表示已经在使用传统银行的线上平台。

另外,也有79%的受访者对于可以有更多融资选项感到兴趣,有52%倾向通过线上申请融资。

毕马威指出,调查结果清楚显示,大马的消费者已准备好并愿意迎接数字银行的到来。

不过,有受访者对于数字银行的网络安全感到担忧;同时,有82%表示,只会考虑在获得国行监管的线上平台开银行账户。

电子钱包使用率暴增

毕马威指出,在管控期间,Grab、TouchNGo和马银行的电子钱包MAE的交易量和新户头数量皆倍增。

由于这种无现金及零接触的付款方式越来越流行,电子钱包将会成为未来经济系统的主流付款渠道。

毕马威的调查也显示,有45%的受访者每周会至少使用电子钱包1次,有近31%每周更是使用超过1次。

在2018年,有79%的中小企业的B2B(商家对商家)业务使用电子付款。

不过,仍有90%的中小企业仍向零售客户收取现金。

有20%的中小企业使用电子汇款,但有89%认为服务仍不足够应付需求。

民众理财企业融资

数字银行或成救星

毕马威指出,虽然我国的银行人口普及率高达96%,但估计只有约70%是活跃银行用户。

举例,一些非活跃用户可能只是为了领取薪水而开设银行户头。他们每个月可能会从户头领取现金再消费。

由此推断,大部分大马人貌似不缺银行服务,但实际上他们可能未物尽其用,即不懂通过简单的银行服务管理财富或获取融资。

毕马威点出,大马要达到真正的普惠金融,即无论贫富老幼都有机会享有可负担的金融服务,首先必须提高民众的金融常识和理财观念。

信贷咨询与债务管理机构(AKPK)在2018年的调查显示,国内10个上班族当中,有2个在最近半年内没有储蓄。

另外,有53%的每月收入少于2000令吉,可能无法提出1000令吉应急;此外,有28%需要贷款才能筹足钱买必需品,情况堪忧。

毕马威认为,这调查结果显示大马人的理财观念有待加强,除了平时要维持良好的理财习惯,国家政策方面也需解决收入问题。

中小企有融资烦恼

商业角度方面,大马中小企业一直都在面对融资的烦恼,问题通常是融资额不足、融资成本过高和繁琐的融资申请过程等。

根据毕马威分析,中小企业向传统银行申请贷款的批准率仅约35%,其中微型企业的批准率更是只有33%;因此,有68%的微企是向亲友借钱经商。

数字银行的降临,可能会是中小企业等候已久的融资救星。

杨欣语:数字银行要成功,需具备3大条件。

崛起3大先决条件

毕马威指出,数字银行业要真正崛起,大马的基建设施和网络实力必须稳健。

另外,业者必须具备21世纪四大科技“ABCD”的实力,即:

●人工智能(Artificial Intelligence)

●区块链(Blockchain)

●云端(Cloud)

●数据分析(Data Analytics)

提高网络普及也很关键,这将决定数字银行的崛起速度。民众对于理财的知识和醒觉也需提升。

数字银行业者的目标和眼界也应更宏观,赚钱同时不要忘记社会责任。

毕马威金融风险管理主管杨欣语指出,一个成功的数字银行应该要具备3大条件。

1.了解客户行为需求

杨欣语认为,数字银行业者必须打造一个客户优先的商业模式。

业者需在营运中纳入客户喜好和行为的分析,以及同时有温故知新及前瞻的思维。

“资讯和数据可以让业者为客户提供更好的产品及服务,进而可以转换成商业价值。”

另外,数字银行收取的费用,即客户需支付的交易及户头维持成本,也是关键之一。

业者收取的费用必须合理,即与客户的存款数额和交易习惯相符,这才能鼓励更多缺少银行服务群体的采用。

2.普惠金融侧重“微型”

虽然全马有超过37家金融服务机构和1823家银行分行,但国内还是有不少B40和M40群体,甚至是一些T20人士,无缘享有银行服务。

杨欣语指出,比起一般人,缺银行服务群体通常没有资格向传统银行贷款。

这群体通常是因为收入情况不稳定,或者没有良好的信贷记录,或者没有优质的可抵押资产,因此,通常被传统银行拒于门外。

数字银行可以借此良机,将触角伸到这市场,协助国行提高金融通识和普惠,成为客户的顾问,推荐和鼓励他们保持良好的理财习惯。

对于缺银行服务群体,微型存款、微贷和微型保险是一些最基本的必需产品。

微型产品可以让这群体的消费者,在业者风险可控的情况下得到可负担的金融服务,让他们可以改善财务和生活。

3.平台活跃唾手可得

数字银行必须维持活跃的平台经营,成为客户经济周期内的重要一环。

毕马威指出,数字银行可以通过打造一个生态系统,或成为用户所处生态系统的一分子,让用户可以随时随地登入平台。

杨欣语举例,对于微型企业来说,数字银行可以提供的服务和功能包括线上收款、线上市场采购、自动微型储蓄或存款、企业和个人财务,以及基本的微型融资等。

让大马变得更美好

毕马威指出,有足够的投资和执行妥当,数字银行将有助于提高国内的理财醒觉和金融通识,对各领域的经济增长皆有帮助。

“通过先进科技,数字银可以填补我们经济环境的空隙,解决缺乏银行服务群体一直以来面对的难题。”