变老容易养老难(上篇)

独家报道:苏韵鸰

钱不够用,可能做到死也退不了休!

变老容易养老难,更何况要达到惬意的“享老”生活,恐怕大部分国人的户头,根本没有大笔钱去支撑这个愿望。

这主要关键在于国内工资低、债务高,国人收入追不上通货膨胀,以及冠病疫情期间预先提取公积金存款等因素,许多国人耗尽退休储蓄的形势,在大马社会深埋一个重磅的“定时炸弹”。

延长退休年龄和调整公积金机制,能否扭转乾坤?《南洋商报》找来马来西亚诺丁汉大学经济系主任张永隆博士、迈悦理财教育机构创办人周志强及理财规划师萧伊妗,剖析国人应如何应对人口老化及做好退休准备。

萧伊妗

通胀来势汹汹

钱不够用别急退休

罗马城不是一日建成,退休金必须靠国人的智慧与努力储蓄堆砌而成。谈到退休金,也难免与公积金挂钩。

但夸张的是,2021年就有约360万名公积金局会员的户头,只剩下不足1000令吉的存款。

根据公积金局的数据显示,冠病疫情期间,政府为了让人民纾困,允许4次提款应急,分别推出i-Lestari、i-Sinar、i-Citra和特别提款,810万人这么一提,1450亿令吉存款就从公积金局“手中”释出。

直到团结政府坚决不允许公积金局会员再次提取公积金,才暂时“消停”这种现象。然而,依然改变不了超过半数会员在退休后的3至5年内,把存了大半辈子的公积金花光,甚至还有人仅用了30天就把大部分的养老金“尽情挥霍”的情况。

若我国政府无法承担人民的养老费时,推出延长退休年龄让国人继续工作,就是最直接的出路。

萧伊妗坦言,目前我国人民大多依赖退休金或公积金,以50岁退休为例,根据数据显示,积蓄根本不够应付未来的30年。

“国内大部分中等收入群体,早已意识到,做好延长退休的思想准备,只是雇主未必会跟随延长退休的想法。”

她表示,乐龄人士有优渥的退休条件,也能继续为社会贡献,在个人的身心灵健康层面也相对加分,不会无所事事。

张永隆

立法赡养父母仍观望

张永隆指出,早在疫情前,公积金提款已逐渐显示,存款不足,很多都在数年内花光,如今疫情冲击加剧了退休金危机。

“而许多大马人退休后,依赖两种收入养老。分别是公积金存款和子女赡养。”

他说,如今迟婚、城市化、经济能力、组织小家庭策划等因素,新生代对兼顾职业发展与家庭生活财务支出,沉重的负担已压得喘不过气,财务状况长期萎靡下,不少单身人士已倾向极简生活,赡养年迈父母的钱几乎所剩无几。

“大马能否落实立法仿效新加坡执行赡养父母法令?这也是一项难题。”

延迟退休仅缓兵之计

他补充,乐龄人士要靠子女或孙辈赡养,达到养老的保障?他形容,人口持续萎缩不仅会造成严重的人力资源短缺问题,进而影响国家发展,就算政府实施延长退休年龄,也只是缓兵之计,暂时缓解财政压力的一个办法。

新加坡于1996年6月落实赡养父母法令,成为全球首个落实这项法令的国家,明文规定任何名义的子女,有法律责任赡养父母,否则父母可提告并追讨赡养费。中国也把赡养父母列为子女的法定义务。

尽管多年前我国曾有部长提及探讨立法保护被子女弃养或虐待的父母,后来也“无声无息”直到今年再有部长建议提呈乐龄人士法案,对付不愿赡养年迈父母的子女,大众现阶段只能“等”消息。

大马2030年料人口老化

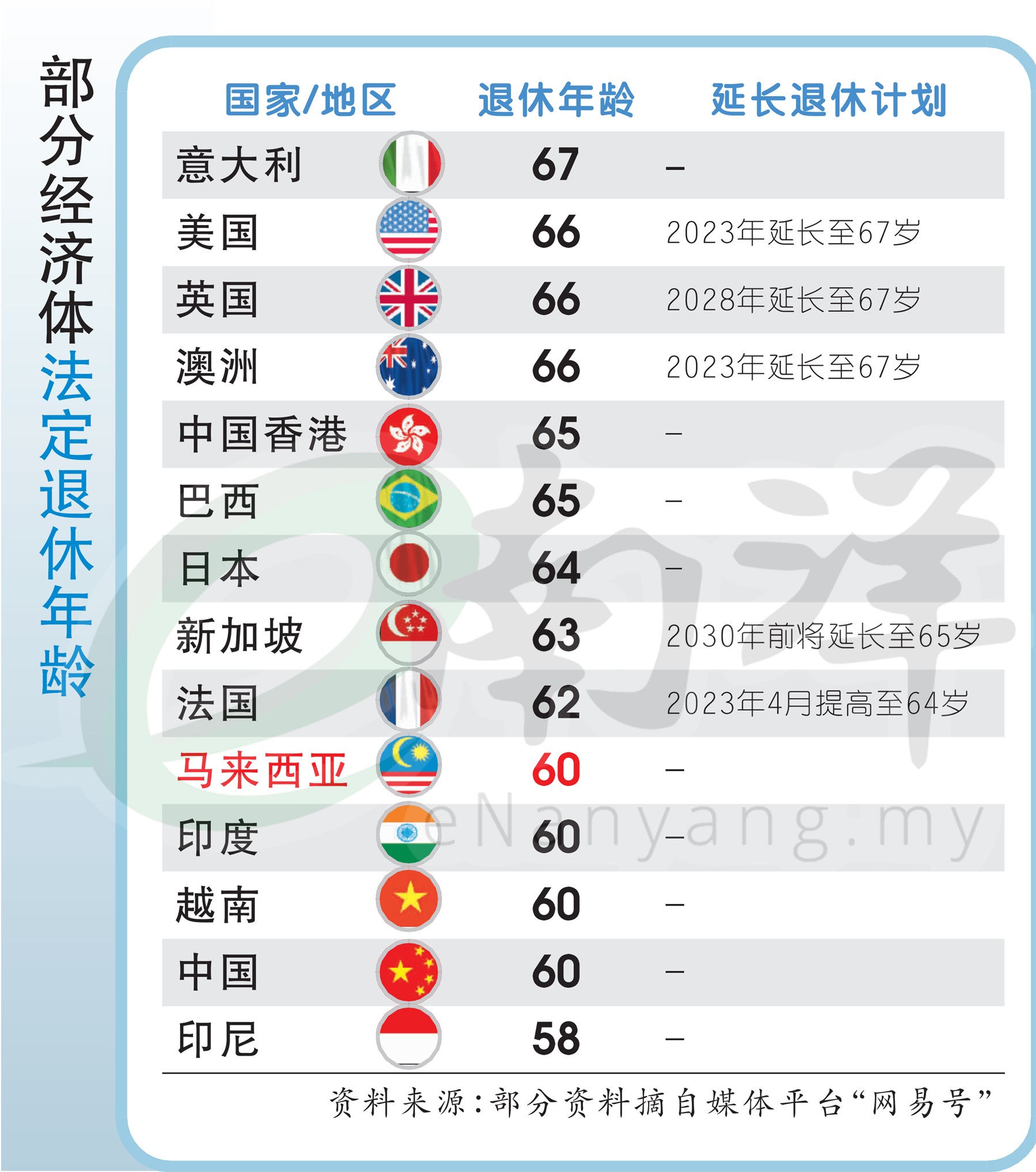

全球老龄化趋势加剧,欧美国家的退休年龄普遍较高,意大利、丹麦、希腊及冰岛等国均为67岁退休,而美国与英国的退休年龄为66岁。

也有部分国家因退休年龄产生社会矛盾,如法国宪法委员会今年4月批准了将62岁退休年龄提高至64岁的改革法案,引起当地民众的不满,选择上街抗议甚至演变成示威者与警方发生暴力冲突事件,令退休年龄走向临界点。

日本老龄化全球最高

再把视角拉回亚洲,日本是全球老龄化程度最高的国家,65岁以上的乐龄人士占总人口近三成仍在工作,尽管法定退休年龄为64岁,但私人界企业员工一般退休年龄几乎是一再上调至70岁。

现有退休年龄为63岁的邻国新加坡,也计划在2030年把退休年龄延长至65岁,而重新雇佣年龄则延长至70岁,积极鼓励乐龄人士重返职场。

反观,大马统计局的数据显示,我国2020年人口增长率为1.7%,预计2030年,大马将面对人口老化问题,其中60岁以上的人口将占总人口的15.3%。

退而不休成趋势

而我国也面对50年来最低的总生育率,2020年总生育率下降到每1000人1.7个婴儿。

萧伊妗认为,我国迈入人口老化及生育率下滑的现象已成事实,政府未来可能需要承担更庞大的医药与福利开销,然而不少国家也陆续延长退休年龄,相信大马政府也会跟随大趋势的脚步,延长退休年龄是迟早的事。

张永隆则表示,我国人口持续萎缩,不仅会造成严重的人力资源短缺问题,进而影响国家发展,政府若实施延长退休年龄,也只是缓兵之计,暂时缓解财政压力的一个办法,建立一套更完善的退休金制度才是长久之计。

周志强也认同延长退休年龄,并指“退而不休是当前趋势”, 建议退休年龄延长到68至70岁,也延长提领公积金年龄。

仍需额外10%投资储蓄

询及国人因眼前入不敷出或经济吃紧,如低工资、通胀、偿还贷学金、房贷与车贷等情况影响退休规划,萧伊妗解释,若现阶段现金流有困难,只能依靠公积金的情况下,一定会对未来的退休规划有影响。

她说,一般上如果我们以简单的原理来算,一年所需的生活费除于4%,等于30年内所需的退休金。

“这意味着,只要每年提取的开支不超过本金的4%,把通胀计算在内,这笔退休金可支撑30年生活开销。”

她表示,除非收入很高,相对的贡献公积金的比率也高,那么单靠公积金退休还行,但一般民众其实需要至少额外10%的投资储蓄,来准备未来退休的预算。

学投资做好职业规划

她认为,理财规划一定要在壮年时就有所准备,可通过学习投资,做好职业规划,以便在退休的年龄达到退休金目标。

另一个重点是,则是要学会量力而为,任何房贷车贷须在自己的财务能力范围内。

“当我们规划退休时,如果只是预算自己与配偶的退休金,我们必须与其他家人如孩子们说清楚自己的能力。毕竟现在不在是养儿防老,存钱防老更有保障。要避免养儿又养孙造成退休金早日干涸。”

周志强

建议68至70岁退休

周志强分析,日本与新加坡延长退休年龄,主要是要解决劳力不足及国人退休金不足影响退休生活的问题,因这2大问题都会加重国家与社会成本,反观大马则面对另两大情况。

“首先是现有公积金制度下,不少打工一族退休后,提取公积金的3至5年内就花光退休金。”

他形容,延长退休年龄是一种缓解国人退休金不足的策略,建议退休年龄延长到68至70岁,也延长提领公积金年龄,可成为大马的趋势,而且乐龄人士能凭着累积的经验与智慧,继续为大马经济带来贡献,不过前提是,大马必须具备良好的就业大环境,因为这是环环相扣的反馈模式。

“第二个情况则是个人层面的影响,大部分国人并不重视退休规划,加上要应付当前的日常生活、贷学金、房贷与车贷等各种开销,以致退休规划也成为大部分国人最后的选择。”

收入增幅赶不上通胀

另一方面,周志强也指出,国人收入上涨速度慢,加上“来势汹汹”的通货膨胀问题,一般打工族要应付日常开销,几乎都存不到钱。

他举例,国内大学毕业生踏入职场的薪水,20年前与20年后对比下,相差不远,维持在2000多令吉,这些年来工资调涨幅介于30至50%,根本无法抵抗上升200%的通胀和物价上涨的情况。

他认为,个人收入增长,不能单靠工资,积蓄缓慢,而薪水少不能成为借口,而且市场求贤若渴,人才需求与竞争力,必须自我增值提升能力外,也应该尝试投资。

他建议,国人应掌握投资回报率,绝对不能低于通胀率,如此一来投资才能事半功倍,并寻求专业理财师的帮助。

“无论是自由工作、零工或创业,都需要有为退休做打算的思维。”

明日预告:今朝有钱今朝花?

视频推荐: