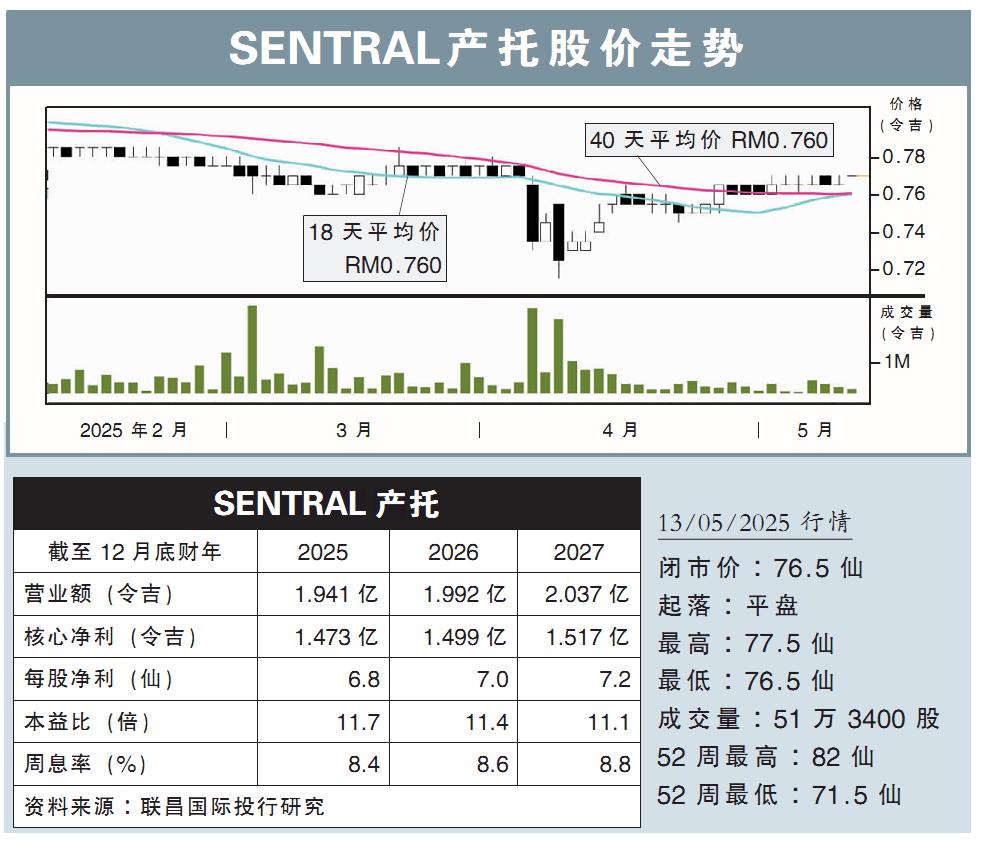

分析:联昌国际投行研究

目标价:80仙

最新进展:

租金收入减少,拖累SENTRAL产托(SENTRAL,5123,主板产业信托)2025财年首季净利同比走低1.46%,录得1960万5000令吉。

截至3月杪的首季,营收同比下降4.49%,报4745万7000令吉。

根据文告,当季营收表现不佳,主要受累于Menara Shell和Sentral Building 3的较低贡献,以及因大马财务报告准则16(MFRS 16)的影响。

(取自SENTRAL产托官网)

行家建议:

SENTRAL产托2025财年首季核心净利为1960万令吉,基本符合我们与市场的预期,分别达全年预测的24%和23%。

我们预计该产托本财年次季的净利表现,应该会继续环比持平,主要是租赁率和成本结构不会有太大变化。

就整体来看,租赁续约将集中在2025年下半年,而截至首季,该产托的续约率已达到85%,但年租金回报率仅为个位数。

从中期来看,该产托放眼继续减少对办公楼资产的依赖,并转向巴生谷地区的零售、医疗保健、教育,和工业领域等扩张,从而实现投资组合多元化。

虽说这有可能缓解办公楼市场持续疲软的问题,不过,随着巴生谷优质资产竞争加剧,可能会进而推高负债水平。

综合以上,我们继续维持“守住”评级,目标价则从原先的86仙,调低至80仙,主要是将低增长和办公楼供应过剩等因素纳入考量。