分析:兴业投行研究

目标价:91仙

最新进展:

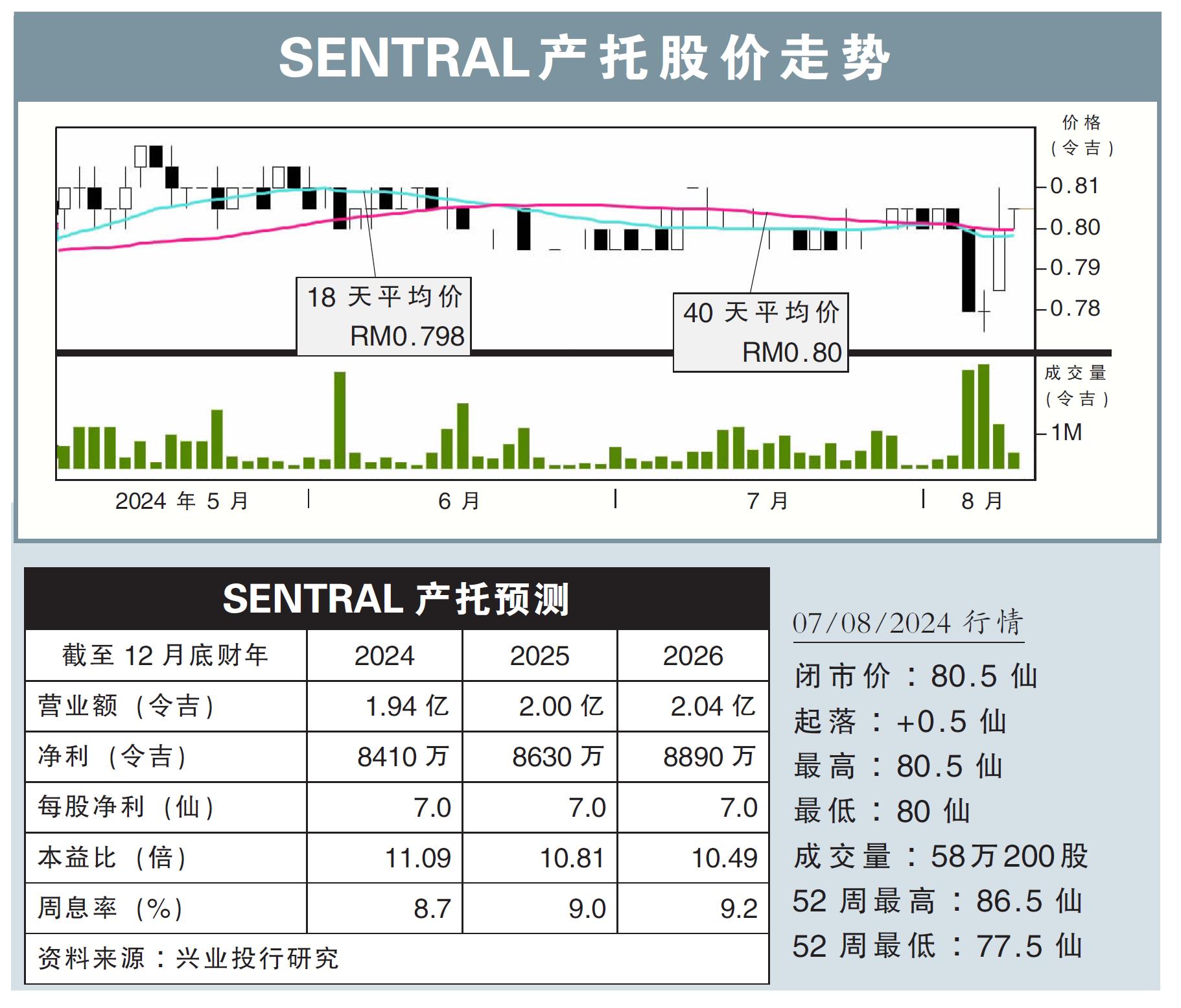

旗下产业贡献走强,SENTRAL产托(SENTRAL,5123,主板产业信托)2024财年次季净利同比增长16.41%,至2052万6000令吉,同时宣布派息3.21仙。

该产托次季营业额年增28.39%,至4903万1000令吉。首半年来看,营业额年增30.47%,至9872万1000令吉;净利则年增14.51%,至4042万令吉。

(取自SENTRAL产托官网)

行家建议:

SENTRAL产托首6个月净赚4040万令吉,占我们与市场全年预测的48%,符合预期。如我们所料,该产托次季的出租率从上个季度的89%,下滑到84%,主要原因是Menara Shell的租约到期。

我们假设该产业的新租约要在2025财年才开始,且通常新租户会享受免租期。在此情况下,我们认为,其出租率的下行风险有限。

据了解,该产托2025财年将有18%的净出租面积(NLA)需要续租,这些租户大部分是赛城的长期租户。

在我们看来,Wisma Sentral Inai的潜在出售,仍是个重要的重新评级催化剂。该产业已空置两年,截至去年底估值为1.54亿令吉,如果能脱售后偿还贷款,我们估计,这将省下一笔利息支付,SENTRAL产托收益可提高多8%,负债率也会降至41%。

不过我们目前未计入这笔潜在的出售,并维持对SENTRAL产托的盈利预测、91仙目标价以及“买入”评级。

视频推荐: