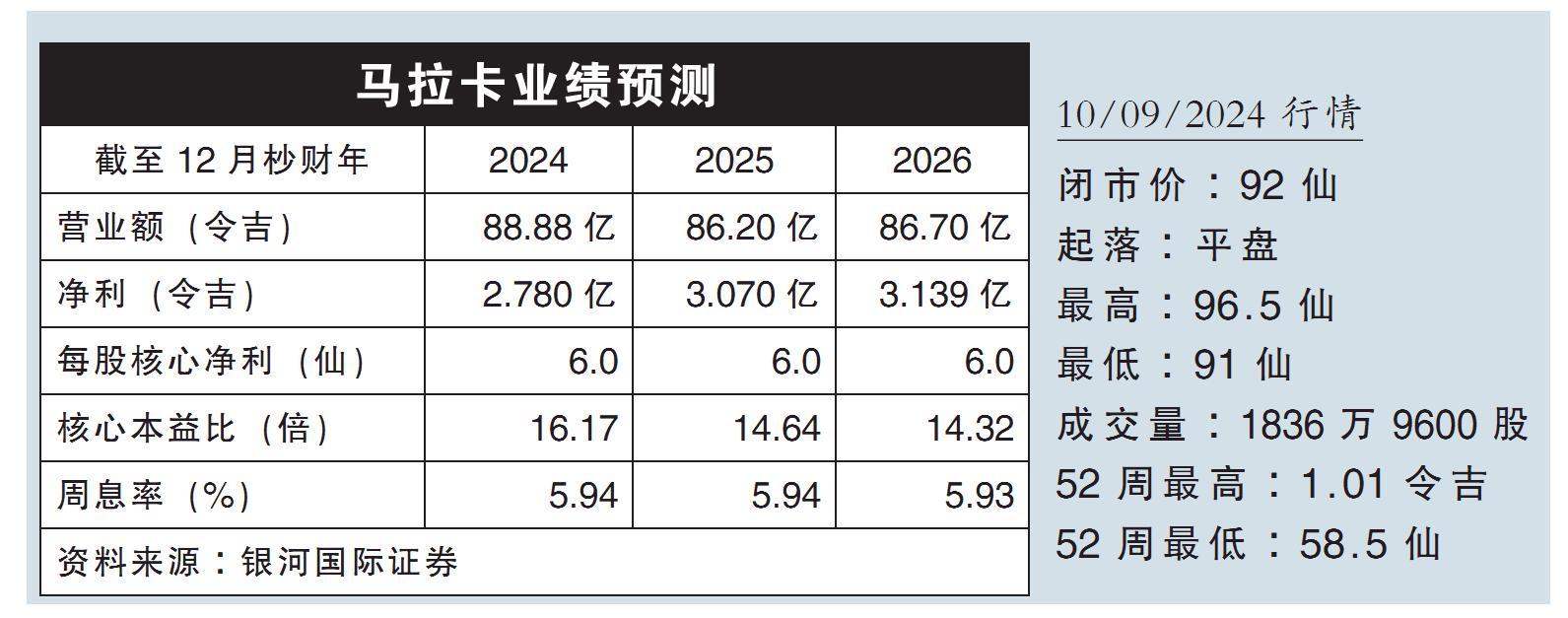

分析:银河国际证券

目标价:1.30令吉

最新进展:

马拉卡(MALAKOF,5264 ,主板公用事业股)在近期季度上,展现强劲的核心盈利表现,重现昔日风采之余,甚至有望今年恢复派息。

该公司从此前2023财年首季到第三季平均录得1亿6600万令吉亏损后,在接下来转获盈利7200万令吉(2023财年末季到2024财年次季)。

(取自马拉卡脸书)

行家建议:

马拉卡的发电厂表现好转,加上煤炭价格趋稳定,进而推动了公司盈利和现金流转善。

大马半岛的电力需求增长强劲,在2024年次季同比增幅达3.2%至9.6%,超过2017到2022年均复合增长率(CAGR)的1.2%。

由于电力需求高涨,退役的天然气发电站有必要重启或扩建,以弥补供需的缺口。

同时,马拉卡也应展开新天然气工厂的新投资周期。

我们认为,随着市场电力需求激增,该公司一旦接获新发电厂合约,必能巩固其长远的盈利前景。

由于整体行业增长前景好转,我们上修马拉卡2024到2025财年的全年盈利预测,幅度为15%至17%。

年初迄今,马拉卡股价虽扬升45%,但其估值仍相对低,加上公司盈利正常化且现金流强劲下,相信它会在今年重新恢复派息。

综合上述,马拉卡依旧是我们的首选股,因此重申“增持”评级,而目标价则由1.00令吉,上修到1.30令吉。