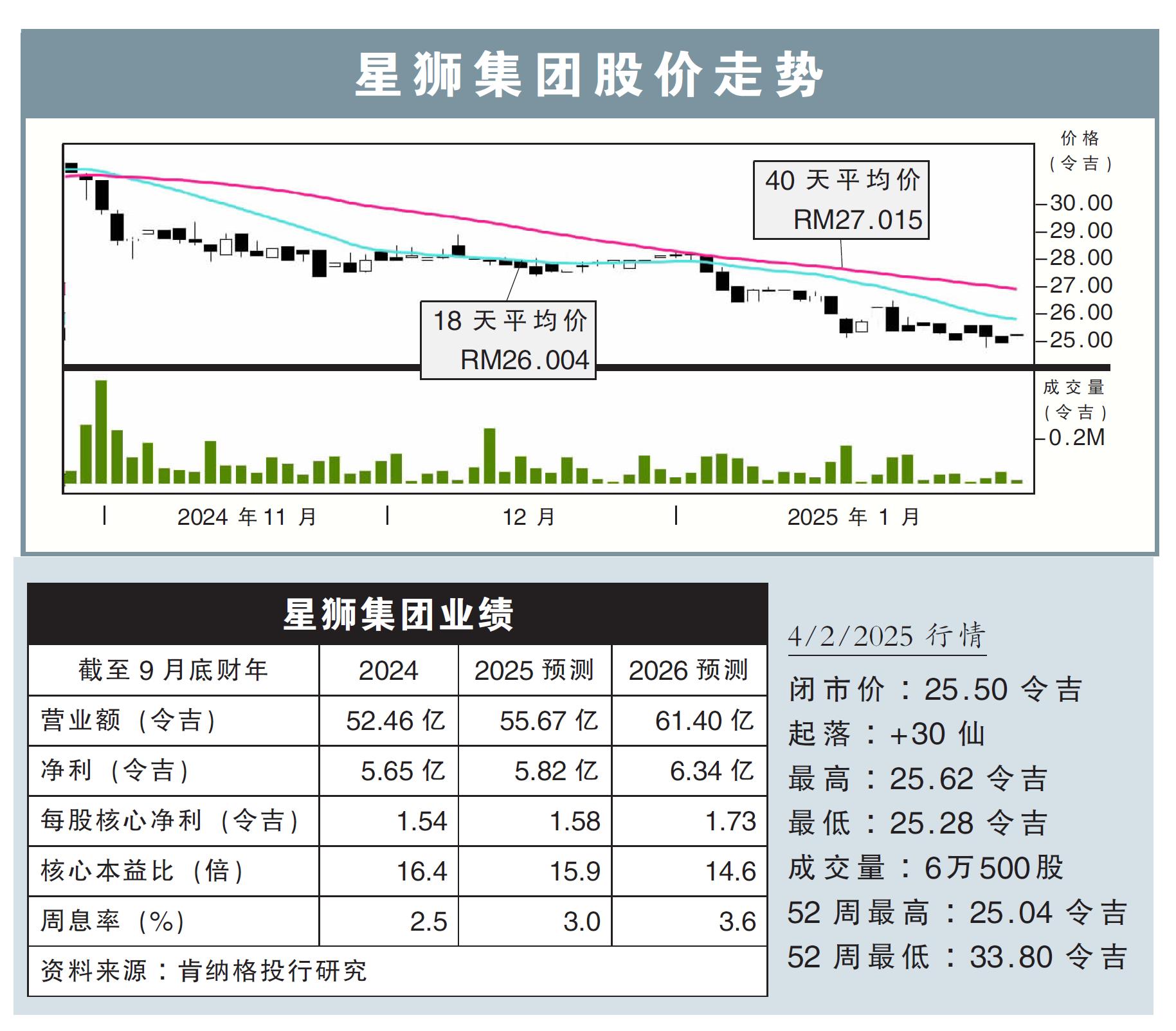

分析:肯纳格投行研究

目标价:34.40令吉

最新进展:

销售走低以及拨备增加,拖累星狮集团(F&N,3689,主板消费股)2025财年首季净利同比下跌1.01%,至1亿6901万8000令吉。

首季营业额年增4.27%,至13亿8974万1000令吉。

展望未来,该公司表示,目前有几个下行风险,将左右业绩表现,例如地缘政治不确定性,以及大宗商品价格的波动等。

行家建议:

星狮集团2025财年首季核心净利,在调整外汇数额后,录得1亿5200万令吉,符合我们与市场的预期,达全年预测的25%和26%。

我们认为,随着大马和泰国旅游业崛起,预计公司将继续凭借即饮饮料业务受惠。

不仅如此,我们也乐见公司将高增长清真包装和乳制品领域,列入战略重点。

至于金马士奶牛场,虽说第一批的牲畜交付时间自2024年杪一直被推迟,但整体综合建设,仍在按计划稳步推进中。

如果该奶牛场能在2026财年前启动,届时产能可能达到1亿升,而潜在净利可能在每年能达到4900万令吉。

不过,碍于生产和执行日期未定,且存在一定现金流风险,因此我们未纳入计算。

现阶段,我们将公司今明财年的净利预测,分别下调5%至7%,主要是预计会有更高的税率。

综合以上,我们重申“超越大市”评级,目标价则从原先的36.30令吉,下调至34.40令吉。