分析:MIDF投行研究

目标价:1.60令吉

最新进展:

面对成本上涨、税率走高的冲击,友尼森(UNISEM,5005,主板科技股)2025财政年首季(截至3月底)净利同比下挫29.04%,至601万令吉。

首季营业额为4亿2362万令吉,同比上涨16.14%。

行家建议:

尽管首季营收同比增长16.1%,友尼森首季正常化盈利为 400 万令吉,同比猛跌 65.6%,这是因为该公司产品组合不理想,以及销售成本同比增加17.7%,导致赚幅被严重侵蚀。

霹雳怡保工厂的产能利用率偏低导致产品组合不理想,从而压缩赚幅。我们预计,由于终端需求疲软,怡保工厂的产能利用率将保持低位。同时,该公司还须承担务边新工厂的初期成本。

另一方面,虽然中国业务的表现佳,目前产能利用率也相对良好,但仍难以弥补怡保业务的亏损。我们认为怡保工厂最快也要到今年底才能带来积极成果。

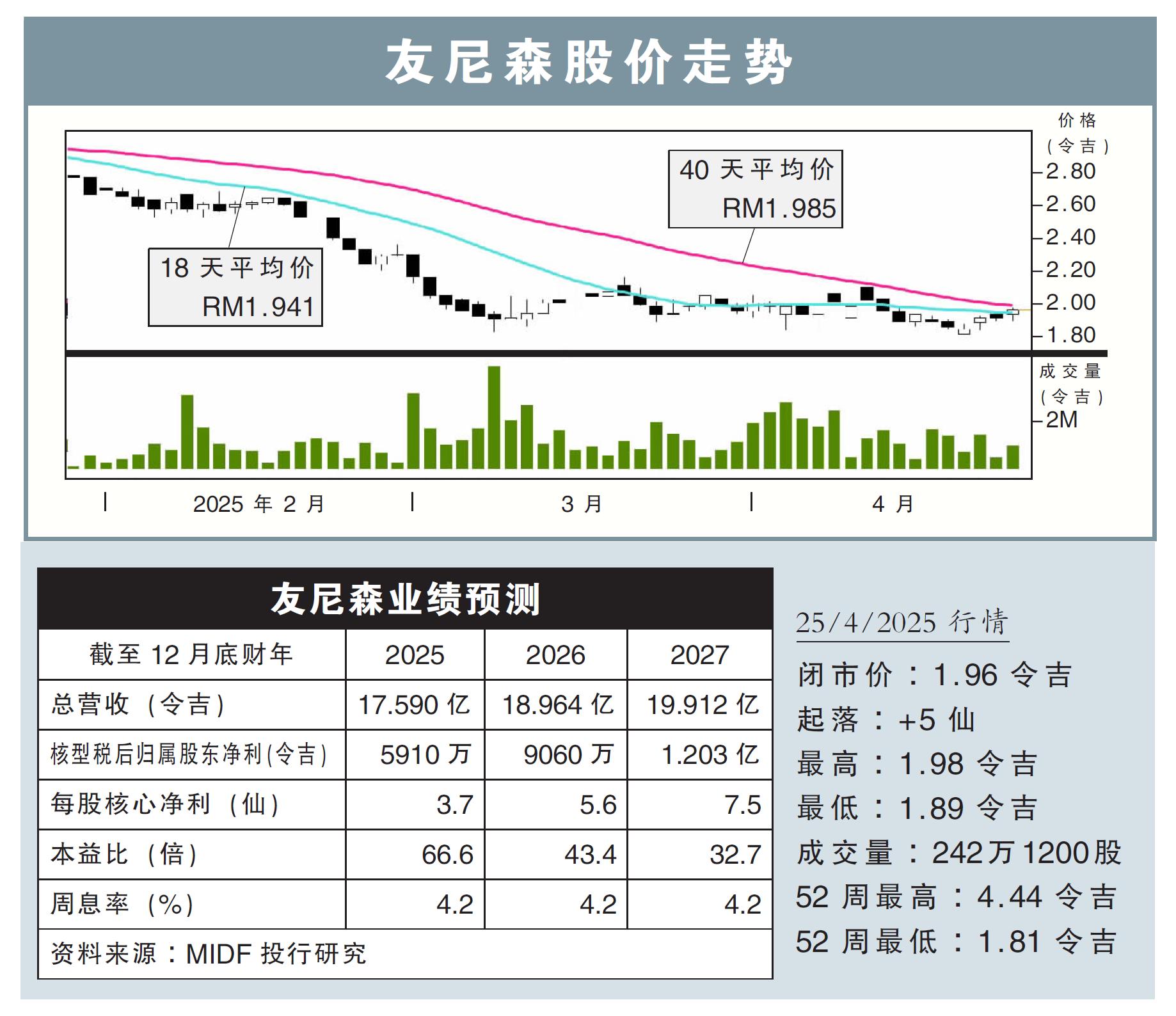

整体来看,友尼森首季业绩表现仅达我们全年盈利预测不到 6%。我们将2025财政年至2027财政年的盈利预期依序下砍23%、9.5%和2.4%。

参与首季业绩汇报会后,我们认为该公司股价可能还有进一步的下行空间。目前友尼森估值也没有吸引力,并高于其5年平均。

总而言之,我们维持友尼森“卖出”评级,目标价则从原本的1.86令吉,下砍至1.60令吉。